Der Begriff Trading bzw. Traden übt auf viele Menschen eine große Faszination aus und weckt Fantasien und Wünsche. Andere lehnen das Thema von vornherein ab, ohne zu wissen um was es eigentlich geht. In diesem Artikel möchten wir Dir einen ersten Eindruck darüber vermitteln was „Trading“ bzw. „Investieren“ eigentlich ist.

Was ist Trading?

Der Begriff „Trading“ bedeutet übersetzt einfach nur „Handel“; der „Trader“ ist also ein „Händler“.

Das Handelsgut an sich wird dabei erstmal nicht weiter definiert, sodass die „XYZ Trading GmbH“ mit Aktien aber auch mit Schuhen handeln könnte.

In Bezug auf den Handel mit Wertpapieren bzw. Finanzprodukten versteht man unter dem Begriff „Trading“ in der Regel das kurz- bis mittelfristige Eingehen spekulativer Geschäfte zwecks Absicht der Gewinn-Erzielung, oder auch das Absichern von sonstigen Geschäften (in der Fachsprache als „Hedging“ bezeichnet).

Der Unterschied zwischen Traden und investieren

Der Unterschied zwischen „Trading“ und „Investieren“ ist im Detail gewaltig, kann aber erstmal einfach durch die zeitliche Dauer der eingegangenen Geschäfte unterschieden werden. Während das „Trading“ eben in eher kurzen Zeitrahmen operiert (wobei „kurz“ hier Sekunden bis Wochen oder gar Monate meinen kann) ist das Ziel das „Investors“ in der Regel der zielgerichtete Kauf von Wertpapieren, die oft über Jahre oder gar Jahrzehnte gehalten werden.

Der Sinn des Tradings

Aus wissenschaftlicher Sicht wäre es nicht weiter schwierig jetzt 500 Seiten über den Sinn des Tradings zu schreiben.

Wir setzten die Begriffe „Trading“ und „Investieren“ in diesem Kontext jetzt gleich und definieren den Sinn des Tradings daher wie folgt:

Sinn des Tradings ist die Erzielung eines Gewinns durch ein Spekulationsgeschäft, oder die Absicherung eines Portfolios oder sonstiger Geschäfte durch Hedging.

Was ist ein Trade?

Der Begriff „Trade“ bezeichnet eine Transaktion an der Börse. Der Kauf oder Verkauf einer bestimmten Anzahl an Aktien, Futures, Optionen etc. kann als Trade bezeichnet werden.

Um einen Trade zu eröffenen, kauft oder verkauft man über seinen Broker eine bestimmte Anzahl an Wertpapieren/Finanzprodukten. Um den Trade zu vollenden bzw. zu schliessen, werden die zuvor gekauften Wertpapiere/Finanzprodukte wieder verkauft, bzw. bei einer Short-Position die zuvor leerverkauften Wertpapiere/Finanzprodukte wieder gekauft.

Ein „kompletter Trade“ wird auch als „full turn“ und die jeweilige Hälfte (Kaufen oder Verkaufen) als „half turn“ bezeichnet.

Die verschiedenen Finanzinstrumente

Finanzinstrumente sind das „Objekt“ in das ein Trader oder Investor letztlich sein Geld überträgt. Es gibt sehr viele verschiedene Finanzinstrumente und es spielt durchaus eine wichtige Rolle, welches Finanzinstrument man wählt.

Nicht jede Art des „Tradens“ oder „Investierens“ ist mit jeder Art von Finanzinstrument möglich und auch die Chance/Risiko-Profile der Finanzinstrumente sind völlig unterschiedlich.

Wir geben Dir im Folgenden einen kurzen einführenden Einblick in die verschiedenen Arten von Finanzinstrumenten. Da sich diese Seite in erster Linie an Privatpersonen richtet, beschränken wir uns dabei auf jene Finanzinstrumente, die auch von privaten Tradern genutzt werden.

Die wichtigsten Finanzinstrumente im Überblick

Die am weitesten verbreiteten Finanzinstrumente unter privaten Tradern und Privatanlegern sind:

- Aktien

- ETFs

- Fonds

- Futures

- Optionen

- Optionsscheine

- CFDs

- Forex

Aktien

Eine Aktie ist ein Anteilsschein an einem Unternehmen, das in der Rechtsform der Aktiengesellschaft geführt wird. Es gibt verschiedene Arten von Aktien, z.B. Nennwertaktien oder Stückaktien. Anders als vermutet, wird nicht jede Aktiengesellschaft an der Börse gehandelt. Im Gegenteil: damit eine Aktie für den Börsenhandel überhaupt zugelassen wird, muss das Unternehmen besonders strenge Vorschriften erfüllen.

Lukrativ, aber stark volatil

Grundsätzlich gilt, dass Aktien eine sehr lukrative aber auch stark volatile Form der Kapitalanlage sind. Diese starken Schwankungen verleiten grade Privatinvestoren leider immer wieder dazu, viel zu oft in ihre Portfolios einzugreifen.

Unverzichtbar für den Vermögensaufbau

Aktien sind eine für den erfolgreichen Vermögensaufbau unverzichtbare Anlageklasse. Daher sind wir grundsätzlich der Meinung, dass jeder versuchen sollte ein Portfolio mit Aktien aufzubauen.

Wir sind uns dabei durchaus bewusst, dass Aktien in Deutschland ein schlechtes Image haben. Das liegt aber daran, dass das generelle Wissen über den Kapitalmarkt (leider) in kaum einem anderen Industriestaat so schlecht ist wie in Deutschland.

Dieses mangelnde Wissen führt zu schlechten Investitionsentscheidungen. Ferner macht es dieses mangelnde Wissen Teilen der Finanzindustrie sehr leicht, Privatinvestoren völlig sinnlose Finanzprodukte „anzudrehen“.

ETFs

ETF steht für „Exchance Tradet Fund“.

Wie der Name schon sagt, sind ETFs also faktisch Fonds, die aber im Gegensatz zu „klassischen“ Fonds, an der Börse gehandelt werden.

ETFs sind passiv gemanagte Fonds

Ein gewaltiger Unterschied zwischen klassischen Fonds und ETF’s liegt darin begründet, dass ETFs nur passiv gemanagt werden. Das bedeutet, dass ETF-Manger keine Auswahl treffen welche Aktien sie in ihren Fond aufnehmen und welche nicht, sondern einfach nur einen bestimmten Index abbilden, zum Beispiel den DAX.

ETF’s haben längere Zeit ein Nischendasein geführt, sind aber inzwischen längst zu einem Massenprodukt geworden. Das dürfte vor allem daran liegen, dass ETFs deutlich günstige Gebühren als klassische Fonds aufweisen.

ETFs eignen sich gut für Privatinvestoren

Gerade Privatpersonen, welche monatlich nur wenig Geld zum Sparen zur Verfügung haben können ETFs sehr gut nutzen, um mit dem Aufbau von Kapital bzw. eines ersten Portfolios zu beginnen. Allerdings ist auch das Arbeiten mit ETFs nicht ohne ein Mindestmaß an Finanzmarkt-Wissen umsetzbar.

Fonds

Fonds werden aktiv gemanagt.

Im Gegensatz zu ETFs sind Fonds die „klassischen Fonds“, wo ein Management-Team aktiv darüber entscheidet, in welche Assets investiert werden soll. Für die Kapitalanlage mit Fonds ist ausreichendes Kapitalmarkt-Wissen eine Grundvoraussetzung.

Fonds sind von den Gebühren her deutlich teurer als ETFs und anders als die Finanzindustrie gerne suggeriert, ist sehr viel Wissen erforderlich, um wirklich beurteilen zu können welche Fonds gut und welche schlecht sind.

Leider muss gesagt werden, dass viele aktiv gemanagte Fonds ihr Geld nicht wert sind und es kann jedem Anleger nur geraten werden, sich sehr intensiv mit dem jeweiligen Fond und seinen Anlagezielen zu beschäftigen, bevor Kapital investiert wird.

Beratungsgespräche bei der Bank

Beratungsgespräche bei Banken führen leider oft zum Besitz nicht profitabler Fonds. Insbesondere bei „kostenlosen“ Beratungsgesprächen zum Thema Geldanlage bei der Bank des Vertrauens werden oftmals nur die Fonds angeboten, für dessen Vertrieb die Bank eine Provision erhält.

Wir raten von „kostenloser“ Vermögensberatung (faktisch ist diese nicht kostenlos, sondern im Gegenteil sogar sehr teuer) grundsätzlich ab und raten nur zu solchen Vermögensberatern zu gehen, die nach dem Prinzip der unabhängigen Vermögensverwalter arbeiten.

Die Krux an der Sache ist, dass (da der Verwalter ja gerade keine Provisionen erhält) dies natürlich kostenpflichtig ist und sich gerade Personen mit wenig Kapital die unabhängige Vermögensverwaltung nicht leisten können.

Auch die kostenlosen und vom Staat geförderten Beratungen der Verbraucherzentralen sind leider nicht zu empfehlen. Dort werden immer nur solche Finanzprodukte empfohlen, die kein oder fast kein Risiko aufweisen. In einer Zeit, in der es faktisch fast keine Zinsen mehr gibt, lässt sich mit solchen Finanzprodukten aber kein Vermögen mehr aufbauen.

Ohne sich intensiver mit der Materie zu beschäftigen ist ein erfolgreicher Vermögensaufbau mit Finanzprodukten nicht möglich!

Die Zeiten in denen man sein Geld einfach auf ein Sparbuch legen konnte und dann 6% Zinsen bekam sind leider vorbei und werden auch auf absehbare Zeit nicht mehr wiederkommen.

Futures

Futures sind unbedingte Terminkontrakte die an Terminbörsen gehandelt werden. Futures eigenen sich sowohl für sehr kurzfristige Spekulationsgeschäfte, als auch zum mittelfristigen Trading und zum Hedging.

VIDEO: folgt in Kürze.

Hebelprodukte mit verschärftem Risikoprofil

Future sind Hebelprodukte und haben daher ein verschärftes Risikoprofil, da man beim Future-Handel mehr Geld verlieren kann als man ursprünglich auf dem Handelskonto eingezahlt hat.

Anfängern die sich in die Welt des Future-Handels einarbeiten wollen raten wir dazu, sich mit dem Thema Spread-Trading zu beschäftigen.

Das Risiko beim Spread-Trading ist, anders als beim direktionalen Futures-Handel sehr gering. Erste Informationen zum Thema Spread-Trading findest du weiter unten in diesem Artikel.

Optionen

Optionen sind bedingte Terminkontrakte die an Terminbörsen gehandelt werden. Optionen sind vor allem für das mittelfristige spekulative Trading und das Hedging geeignet.

Ferner bieten Optionen durch sogenannte Kombinations-Strategien einige interessante Ansätze, bei denen mit wenig Risiko eine recht stabile Einnahme erzielt werden kann.

Ideal für Retail-Trader und Privatinvestoren

Anders als oft behauptet wird, halten wir daher Optionen gerade auch für Privatinvestoren für sehr geeignet. Allerdings sind Optionen komplexe Finanzprodukte und es ist eine etwas längere Einarbeitungszeit erforderlich, bis man erste Strategien mit Optionen erfolgreich umsetzen kann.

Optionsscheine

Optionsscheine sind (zusammen mit CFDs) das „klassische Instrument“ das Privatanleger hierzulande für ihre Trading-Aktivitäten nutzen.

Optionen ≠ Optionsscheine

Auch wenn der Name „Option“ sowohl bei Optionen als auch bei Optionsscheinen vorkommt unterscheiden sich die beiden Finanzprodukte gewaltig. Einen Überblick über die Unterschiede zwischen Optionen und Optionsscheinen findest Du hier:

Optionsscheine sind Retail-Sell-Side-Produkte

Optionsscheine sind aus Sicht der Finanzindustrie klassische „Retail-Sell-Side-Produkte“, d. h, sie werden von der Finanzindustrie nur an private Kunden verkauft, niemals aber an andere Marktteilnehmer aus der Finanzindustrie („buy-side“).

Da bei reinen Retail-Sell-Side-Produkten der Emittent des Produktes über die Ausgestaltung des Produktes direkten Einfluss auf den Preis nehmen kann – der Preis also nicht nur von Angebot und Nachfrage abhängig ist – raten wir grundsätzlich von allen Retail-Sell-Side-Produkten ab.

Neben den gerade genannten Optionsscheinen gilt dies für alle Arten von „Zertifikaten“ die es sonst noch so gibt.

CFDs

CFD steht für: Contract For Difference. CFDs sind faktisch einfach nur ein Vertrag zwischen einem CFD-Broker und einem Kunden.

Dieser Vertrag legt fest, dass die „Differenz“ (Contract For Difference) zwischen dem Preis den man für ein Asset beim Kauf und dem Preis den man für das gleiche Asset beim Verkauf gezahlt hat, der eigentliche Handelsgegenstand ist.

CFDs werden nur im OTC-Handel (siehe weiter unten) gehandelt und stellen, genau wie Optionsscheine, eine reines „Retail-Sell-Side-Instrument“ dar.

Wir raten daher vom Handel mit CFD’s grundsätzlich ab und gehen auf das Thema auch nicht weiter ein.

Forex

Der Forex-Markt ist der mit großem Abstand größte Markt der Welt, an dem Tag für Tag Billionen von Dollar gehandelt werden. Der Begriff Forex steht für „Foreign Exchance“; es geht also um den Tausch von Devisen.

Der Forex-Handel ist (leider) einer der Lieblingsbeschäftigungen privater Trader.

In keinem anderen Markt gibt es so große Hebel wie im Forex-Markt. Teilweise können mit wenigen hundert Euro schon Volumen im Wert von zehntausenden von Dollar gehandelt werden.

Dadurch ist der Forex Markt in den letzten knapp 15 Jahren zu einem sehr beliebten „Spielplatz“ von Privatanlegern/Tradern geworden.

Börsenhandel oder OTC-Handel

Es ist ein großer Unterschied, ob man an einer Börse handelt oder außerhalb der Börse. Beides ist mit Vor- und Nachteilen verbunden und im folgenden gehen wir auf diese Vor- und Nachteile etwas detaillierter ein.

Börsenhandel

Beim Börsenhandel wird ein für den Börsenhandel zugelassenes Finanzinstrument an einer durch eine staatliche Aufsichtsbehörde regulierte Börse gehandelt. Die Börse legt dabei die Handels-Regeln fest und überwacht diese auch.

Der Börsenhandel ist wesentlich einfacher zu verstehen als der OTC-Handel und durch die starke Regulierung auch deutlich transparenter als der OTC-Handel.

Privatinvestoren sollten in der Regel an der Börse handeln

Grundsätzlich sind wir der Meinung, dass Privatinvestoren in erster Linie an regulierten Börsen handeln sollten. Der Grund ist, dass der Handel dort einfach transparenter ist als dies beim OTC-Handel der Fall ist.

OTC-Handel

Die Abkürzung OTC stehst für „Over-The-ounter“, was mit „über den Ladentisch“ übersetzt werden kann. Der OTC-Handel wird im deutschen meist als „außerbörslicher Handel“ bezeichnet.

Wie der Name schon sagt, ist das Wesen des OTC-Handels, dass Finanzinstrumente direkt zwischen den Vertragsparteien gehandelt werden und keine Börse als Vermittler auftritt (in der Praxis gibt es einen Unterschied zwischen tatsächlich direktem Handel und dem Handel über Clearing-Stellen).

Vor allem der Interbankenhandel, also der Handel zwischen Banken findet überwiegend außerbörslich statt. Der Vorteil des außerbörslichen Handels liegt darin, dass die Vertragsbedingungen des gehandelten Vertrags exakt auf die gerade benötigten Bedingungen angepasst werden können (gilt natürlich nicht für Privatpersonen). Ein weiterer Vorteil sind die, im Gegensatz zum Börsenhandel, deutlich geringeren Gebühren.

Der Gebührenvorteil kann für Privatinvestoren zum gefährlichen Bumerang werden

Mit diesem „Gebührenvorteil“ werben auch viele Anbieter für den ausserbörslichen Handel für Privatinvestoren. Der Privatinvestor ist aber meist nicht dazu in der Lage, die tatsächliche mathematische Ausgestaltung eines Produktes zu erkennen. Dies kann dazu führen, dass der OTC-Handel für Privatinvestoren, wenn auch auf den ersten Blick deutlich günstiger als der Börsenhandel, faktisch ein Vielfaches teurer ist.

Zwei Fragen die Anlass zum Nachdenken geben.

Denke mal bitte über die folgenden zwei Fragen nach:

- Wird Dir die Finanzindustrie ein Produkt verkaufen, bei dem sie ein direktes Risiko eingeht, dass nicht auf einer mathematisch genau kalkulierbaren Formel beruht?

- Wird Dir die Finanzindustrie ein Produkt verkaufen, dessen Formel nicht ihr, sondern stets Dir als Kunden einen Vorteil bietet?

Wir lassen die Antworten auf diese Fragen mal unbeantwortet… sind aber der persönlichen Meinung:

Außer wenn man sehr genau weiß was man tut, sollte man vom OTC-Handel die Finger lassen.

Trading-Methoden & Trading-Stile

Schauen wir uns als nächstes an, welche Methoden zur Verfügung stehen, um an den Kapitalmärkten zu traden“ bzw. zu investieren.

Direktionales Traden

Unter „direktionalen Trading-Methoden“ versteht man jene Art von Trading-Strategien, bei denen man sich für eine bestimmte Marktrichtung entscheiden muss.

Wir gehen dabei also entweder long (kaufen) oder short (verkaufen). Wir haben in der entgegengesetzten Richtung unser Position also stets ein offenes Risiko.

Da Märkte nicht still stehen, kommt es bei direktionalem Traden also immer entweder zu einem (meist deutlichen) Gewinn, oder eben einem (meist deutlichen) Verlust. Diese Art des Tradings wird in erster Linie von Privatpersonen durchgeführt. Leider beschäftigen sich auch die meisten „Info-Seiten“ zum Thema Trading im Netz nur mit direktionalen Strategien.

Die meisten der in der Trading-Szene „bekannten“ direktionalen Strategien funktionieren in der Praxis langfristig nicht.

Direktionale Strategien können grob in die folgenden drei Kategorien aufgeteilt werden:

- Zyklisches Trading

- Antizyklisches Trading

- Ausbruchs-Trading

Zyklisches Trading

Das zyklische Trading wird auch als Trend-Trading bezeichnet. Wir handeln dabei stets in Richtung des „Trends“, wobei stets definiert werden muss, welcher „Trend“ gemeint ist.

So könnte man sehr langfristig mit dem Trend der Konjunktur mitgehen, oder einen auf einem eine-Minuten-Chart sichtbaren Trend in Trendrichtung handeln. In beiden Fällen läge „zyklisches Trading“ vor.

Antizyklisches Trading

Wie der Name „Antizykisch“ vermuten lässt, handelt man beim Antizyklischen Trading genau gegen den Trend. Es liegt auf der Hand, dass dies natürlich nur dann Sinn macht, wenn man davon ausgeht, dass ein bestehender Trend bald endet.

Anfängern ist von Antizyklischem Trading dringend abzuraten.

Ausbruchs-Trading

Beim Ausbruchs-Trading wartet man darauf, dass sich der Kurs eines Assets oder eine andere Marktvariable in einer Range befindet (sich also über einen gewissen Zeitraum nur wenig in eine bestimmte Richtung bewegt).

Wird diese Range dann gebrochen, wird dieser „Ausbruch“ gehandelt. Das Ausbruchs Trading wird von privaten Tradern sehr gerne im Zusammenhang mit der Technischen Analyse verwendet.

Nicht Direktionales Traden

Wenn man „nicht direktional“ (non-directional) tradet, muss man nicht „vorhersagen“ wo der Markt hingehen wird. Man nutzt andere Variablen aus, um Geld zu verdienen. Nicht direktionale Trades lassen sich mit Termin-Kontrakten, also mit Optionen und Futures umsetzen.

Grundsätzlich gibt es folgende Arten des Nicht-direktionalen Tradings:

- Spread Trading mit Futures

- Spread Trading mit Optionen

- Stillhalter-Strategien mit Optionen

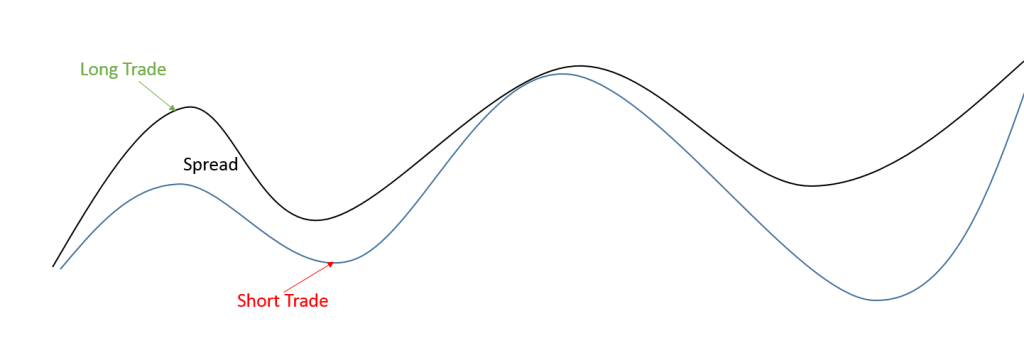

Spread Trading mit Futures

Beim sog. Spread-Trading handelt man nicht eine „bestimmte Marktrichtung“, sondern die Differenz zwischen „bestimmten Marktvariablen“.

Rein theoretisch sind Spreads zwischen jeder überhaupt nur erdenklichen Marktvariablen handelbar. In der Trading Praxis haben sich folgende Arten des Spread-Tradings etabliert:

- Inderdelivery-Spreads/Calendar-Spreads

- Intermarket Spreads

- Intercommodity Spreads

- Ökonomische Spreads

Spread Trading mit Optionen

Alle Spreads die mit Futures gehandelt werden können, können im Prinzip auch mit Optionen gehandelt werden. Darüber hinaus gibt es zahlreiche weitere Options-Spreads. Im Bereich Optionshandel findest Du weitere Informationen.

Stillhalter-Strategien mit Optionen

Statt zu versuchen vorherzusagen wo der Markt hingeht, versuchen Optionsverkäufer einzuschätzen, wohin der Markt wahrscheinlich nicht hingeht. So kann man auch auch von Seitwärtsbewegungen oder Bewegungen in beide Richtungen profitieren.

Zeithorizont

Eine der einfachsten Methoden um Trading-Stile zu unterscheiden ist in ihrer zeitlichen Ausrichtung.

Traden lernen: Wie kann ich mit dem Trading beginnen?

Wir verwenden die Begriffe Traden und Investieren in vielen Zusammenhängen synonym. Um eine Übersicht zu geben, wie du mit dem Traden oder Investieren beginnen kannst, solltest du dir erstmal folgende Fragen stellen:

- Wieviel Kapital habe ich?

- Wieviel Vorwissen habe ich?

- Wieviel Zeit habe ich mir das nötige Wissen anzueignen?

- Wieviel Zeit habe ich um mich mit dem Trading beschäftigen zu können?

Bei der ehrlichen Beantwortung dieser Fragen merken die meisten, dass für sie das längerfristige Investieren deutlich besser geeignet ist als das kurzfristige Traden.

Ist dies auch bei dir der Fall, lohnt es sich, sich als erstes mit den Themen „ETF‘s“, „Portfolioaufbau“, „Fundamentalanalyse“ und „Aktienhandel“ zu beschäftigen.

Der Trader hingen sollte sich als erstes mit der „Technischen-Analyse“, „Intermarket-Analyse“ und dem „Optionenhandel“ beschäftigen, der Daytrader vor allem mit den Themen „Volumen-Analyse“ „Orderbuchanalyse“ und „Risikomanagement“.

Wenn Du ernsthaft Traden lernen möchtest, findest Du in folgendem Artikel weitere Informationen:

Fomo Finance Newsletter

Trading-Ideen, News & Analysen für Optionshändler & Trader

Erhalte 1x pro Monat KOSTENLOS eine E-Mail mit einem Update für Aktien- , Futures- und Options-Märkte. Trage jetzt Deine E-Mail Adresse ein!