Light Sweet Crude Oil Future (WTI) Tageschart

Light Sweet Crude Oil Future (WTI) Wochenchart

Kontraktspezifikationen Light Sweet Crude Oil Futures

| Kontrakt | Crude Oil West Texas Intermediate / Light Sweet Crude Oil |

| Symbol | CL |

| Börse | New York Mercantile Exchange (NYMEX) |

| Trading Zeiten | 00:00 Uhr – 23:00 Uhr |

| Kursnotierung | US Dollars und Cents pro Barrel |

| Kontraktgröße | 1000 U.S. Barrels |

| Gelistete Kontrakte (Monate) | Monatliche Kontrakte für das aktuelle Jahr und die zehn folgenden Kalenderjahre |

| Tickgröße | 0,01 Punkte/USD bzw. 1 Cent pro Barrel |

| Tickwert | $ 10 |

| Punktwert / Multiplikator | $ 1 000 |

| Initial Margin | $ 9 185 |

| Maintenance Margin | $ 8 350 |

| Abwicklungsmethode (Settlement Method) | Physische Lieferung |

| Tägliches Preislimit oder Circuit Breaker | Dynamic Circuit Breakers https://www.cmegroup.com/trading/price-limits.html#energy |

| Letzter Handelstag (Termination Of Trading) | Der Handel endet bei Börsenschluss am dritten Geschäftstag vor dem 25. Kalendertag des Monats, der dem Liefermonat vorausgeht |

CL (WTI Crude Oil) – Open Interest

CL (WTI Crude Oil) – COT Report (Legacy) Net Positions

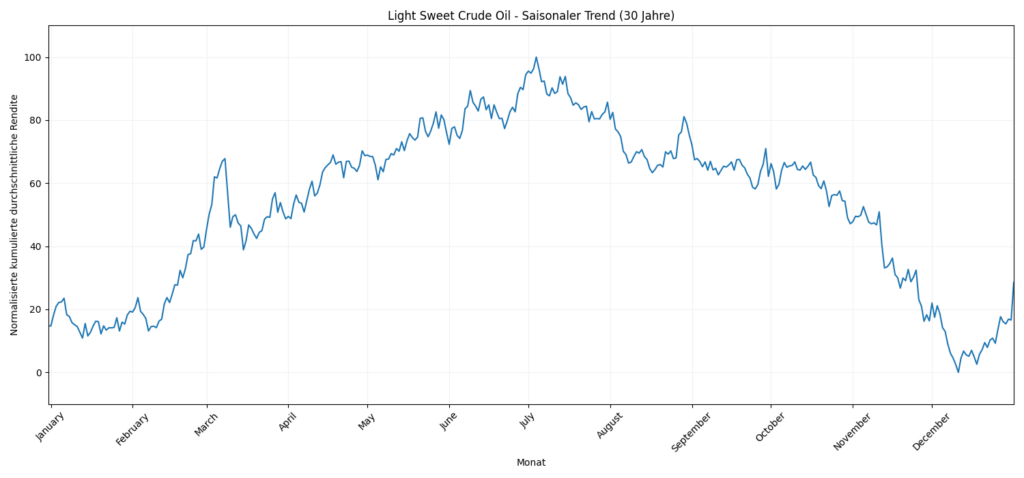

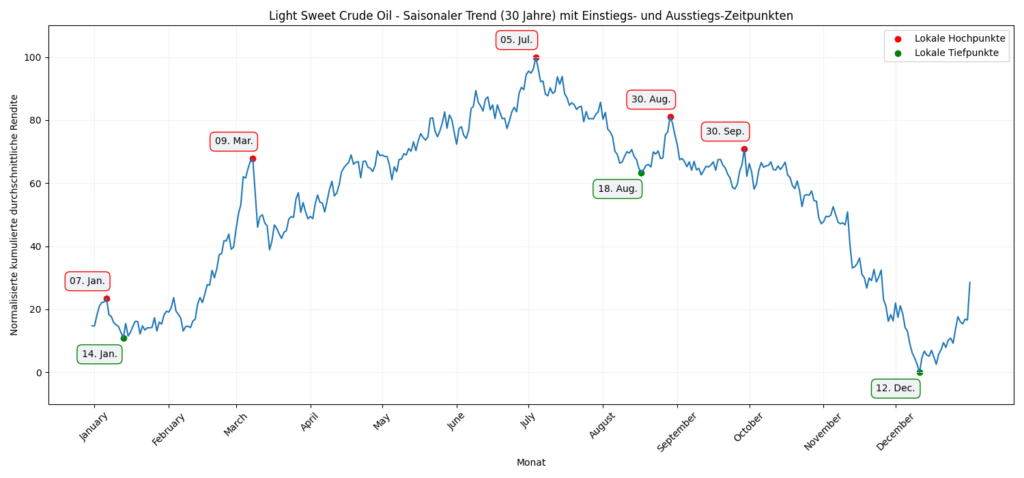

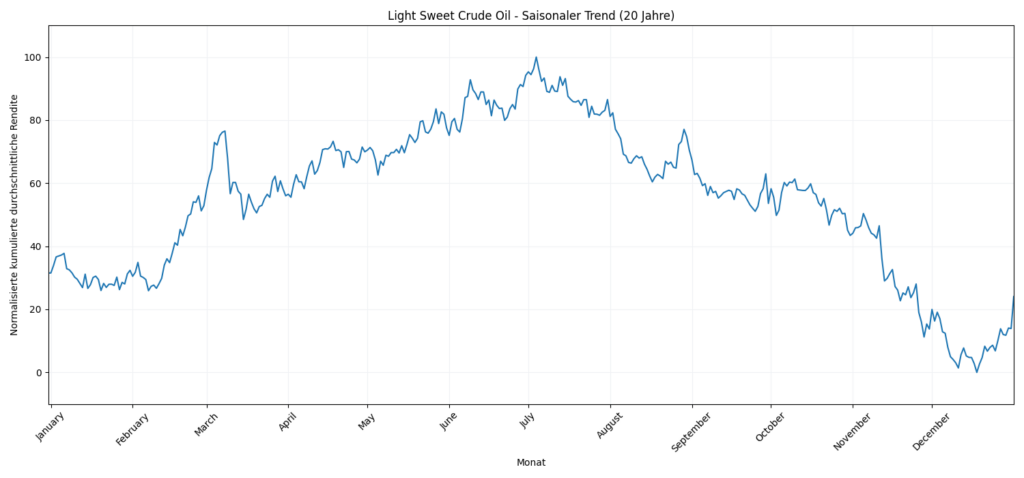

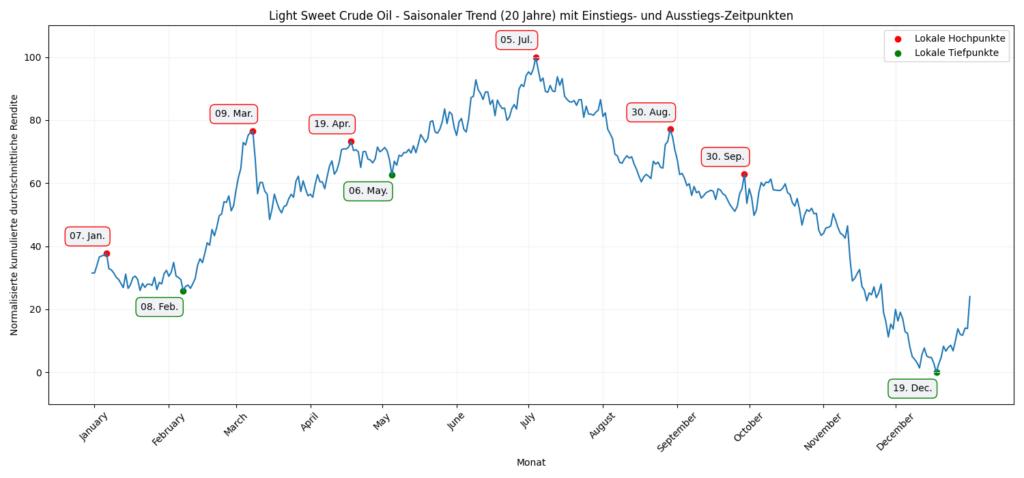

Öl Future: Saisonalität / Saisonaler Trend

Nachfolgend findest Du saisonale Charts für den WTI Crude Oil Future für unterschiedliche Zeiträume.

Saisonaler Trend Öl Future – 30 Jahre

Saisonaler Trend Öl Future – 30 Jahre – Einstiegs- & Ausstiegszeitpunkte

Saisonaler Trend Öl Future – 20 Jahre

Saisonaler Trend Öl Future – 20 Jahre – Einstiegs- & Ausstiegszeitpunkte

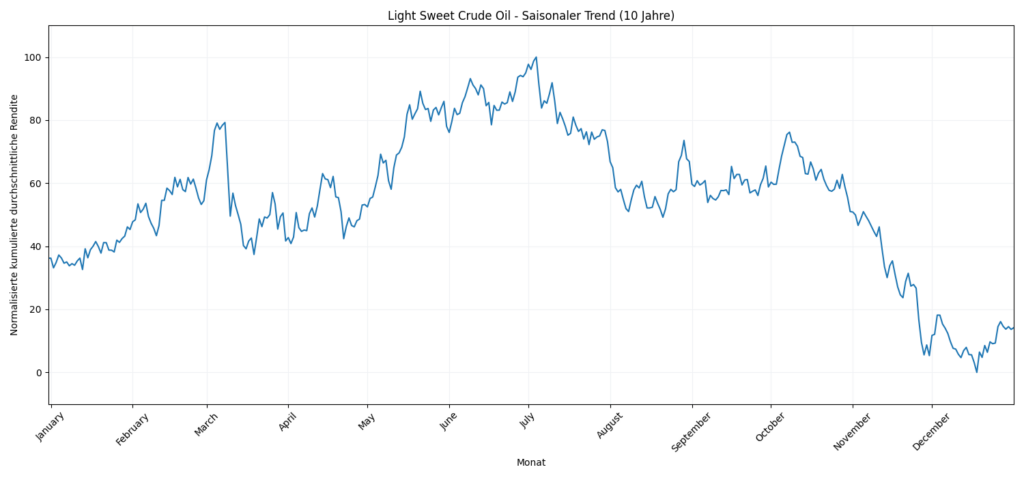

Saisonaler Trend Öl Future – 10 Jahre

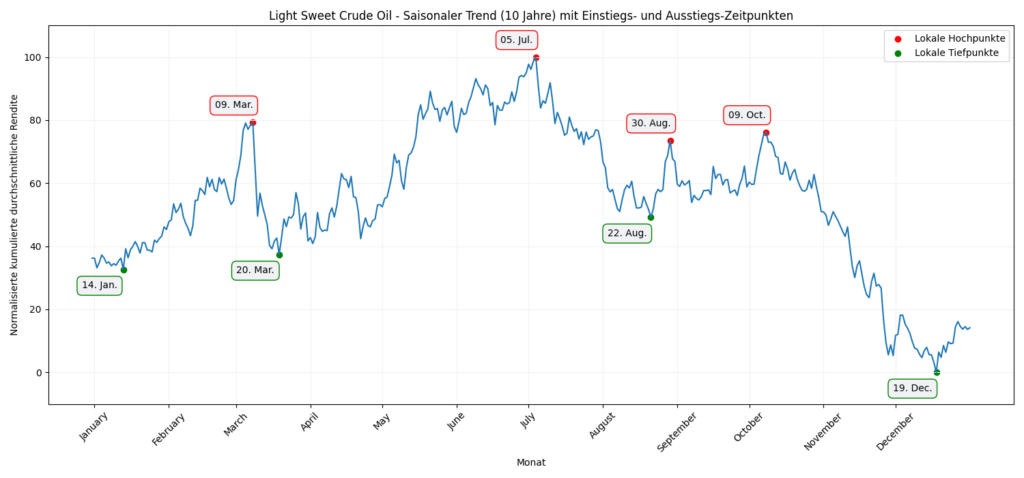

Saisonaler Trend Öl Future – 10 Jahre – Einstiegs- & Ausstiegszeitpunkte

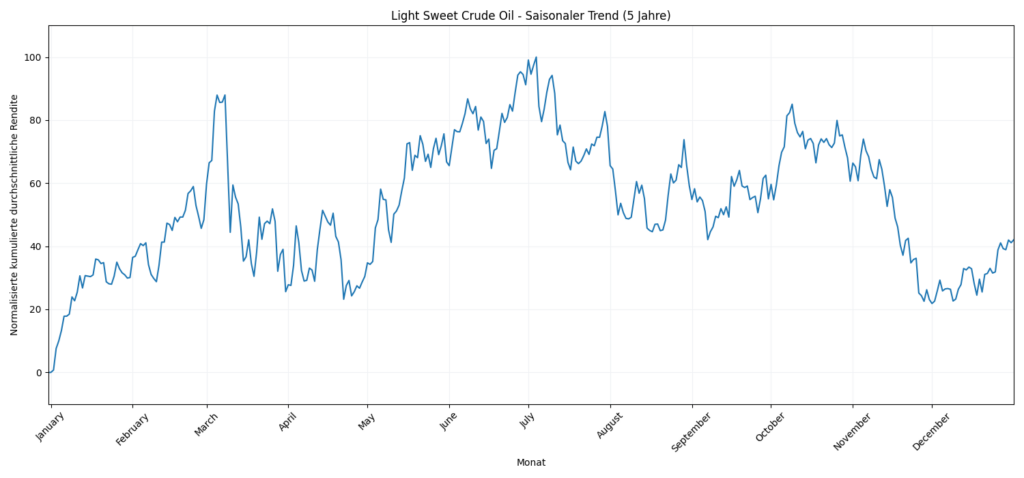

Saisonaler Trend Öl Future – 5 Jahre

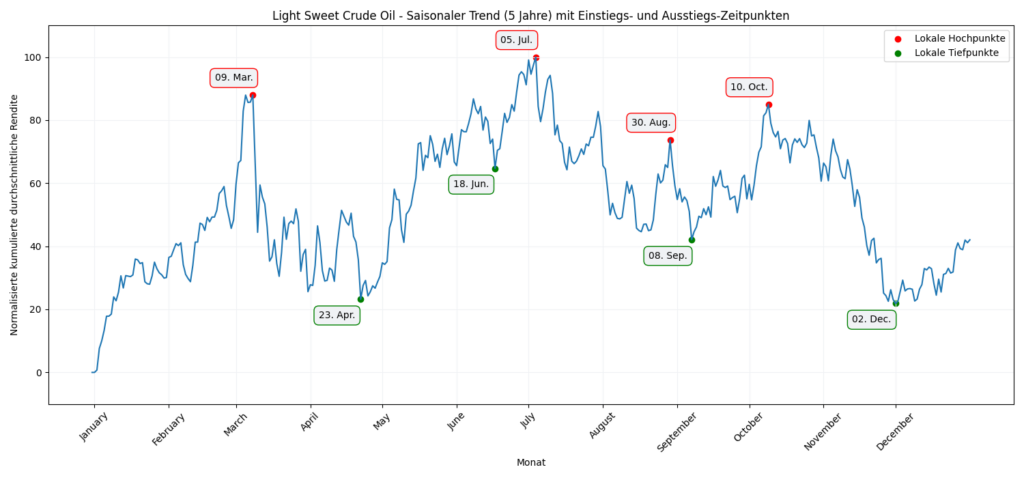

Saisonaler Trend Öl Future – 5 Jahre – Einstiegs- & Ausstiegszeitpunkte

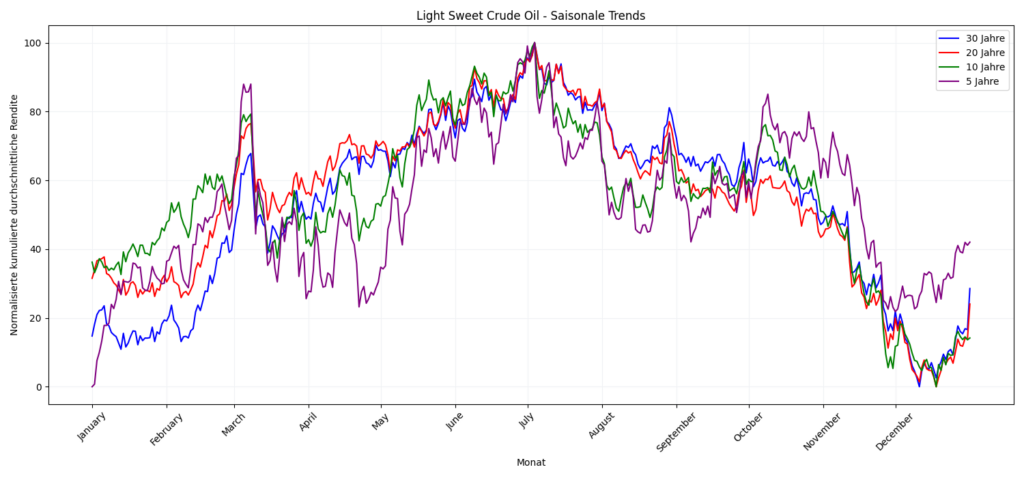

Saisonaler Trend Öl Future – mehrere Zeiträume

In folgendem Chart sind die saisonalen Trends der verschiedenen Zeiträume übereinander gelagert. So ist zu erkennen, welche saisonalen Muster besonders gut funktionieren. Dies ist der Fall, wenn die Linien der verschiedenen Jahre zeitgleich bzw. ungefähr zum gleichen Zeitpunkt eine deutliche Bewegung vollziehen.

Wissenswertes zu den Erdöl Futures

Light Sweet Crude Oil Futures (Kürzel CL) sind standardisierte Terminkontrakte, die den Kauf oder Verkauf von Rohöl der Sorte West Texas Intermediate (WTI) zu einem bestimmten Zeitpunkt in der Zukunft festlegen. WTI ist eine der wichtigsten Ölsorten und wird häufig als Benchmark für den Ölpreis verwendet. Die Futures werden an der New York Mercantile Exchange (NYMEX) gehandelt und bieten Marktteilnehmern die Möglichkeit, auf die zukünftige Entwicklung des Ölpreises zu spekulieren oder ihr Preisrisiko durch Hedging zu minimieren. Die Kontrakte werden in Barrel (je 159 Liter) gehandelt und sind mit monatlichen Verfallsterminen bis weit in die Zukunft handelbar.

Kontraktgröße & Tickwert

Die Kontraktgröße für Erdöl Futures beträgt 1.000 U.S. Barrels (ein Barrel sind etwa 159 Liter). Dies stellt die Menge an Rohöl dar, die pro Standard-Future-Kontrakt gehandelt wird. Die Tickgröße, die kleinste Preisbewegung des Kontrakts, ist auf 0,01 Punkte/USD bzw. 1 Cent pro Barrel festgelegt. Der Tickwert beträgt somit $10, was bedeutet, dass jede Preisbewegung von einem Cent pro Barrel zu einer Wertänderung von $10 pro Kontrakt führt. Diese Informationen sind entscheidend für Händler, um die Auswirkungen von Preisänderungen auf ihre Handelspositionen zu verstehen.

Handelszeiten & Margin-Anforderungen

Die Handelszeiten für Erdöl Futures an der NYMEX sind von 00:00 Uhr bis 23:00 Uhr, was den Händlern eine hohe Flexibilität für den Handel bietet. Die Initial Margin, die erforderlich ist, um eine Position zu eröffnen, beträgt $9.185, während die Maintenance Margin, die erforderlich ist, um die Position offen zu halten, $8.350 beträgt. Diese Margin-Anforderungen sind wichtig, um das Risiko im Handel zu kontrollieren. Die Margin-Anforderungen können je nach Broker aber auch höher ausfallen.

Letzter Handelstag & Preislimits

Der letzte Handelstag für Erdöl Futures ist der Börsenschluss am dritten Geschäftstag vor dem 25. Kalendertag des Monats, der dem Liefermonat vorausgeht. Um extreme Preisschwankungen zu vermeiden, werden für die Futures Dynamic Circuit Breakers eingesetzt, die temporäre Handelsunterbrechungen auslösen können, wenn der Preis außerhalb festgelegter Grenzen schwankt.

Die Marktteilnehmer im Erdöl Handel

Wie in allen anderen Futures-Märkten, lassen sich die Marktteilnehmer am Erdölmarkt in drei Gruppen aufteilen:

- Kommerzielle Marktteilnehmer (Hedger)

- Spekulanten / Large Traders

- Nicht meldepflichtige Händler

Kommerzielle Rohölhändler

Kommerzielle Marktteilnehmer sind Unternehmen, die direkt in der Ölindustrie tätig sind, zum Beispiel Ölproduzenten, Ölimporteure, Raffinerien und Tankstellenbetreiber. Diese Unternehmen haben ein wirtschaftliches Interesse am Ölpreis und handeln mit Futures, um ihr Preisrisiko zu minimieren und ihre Margen zu schützen.

Dies kann beispielsweise der Fall sein, wenn ein Ölproduzent im Voraus Öl verkauft, um sich gegen sinkende Ölpreise zu schützen, oder wenn ein Raffineriebetreiber im Voraus Öl kauft, um sich gegen steigende Ölpreise abzusichern. Hedging ist eine wichtige Strategie, um das Risiko von Preisschwankungen zu minimieren und die wirtschaftliche Stabilität der Ölindustrie zu fördern.

Spekulanten

Neben kommerziellen Marktteilnehmern, die direkt in der Ölindustrie tätig sind, gibt es auch andere Gruppen von Marktteilnehmern, die an den Erdöl Futures Märkten handeln. Dazu gehören Spekulanten, die Futures kaufen oder verkaufen, um von Veränderungen des Ölpreises zu profitieren. Sie haben kein direktes wirtschaftliches Interesse an der Ölindustrie, sondern handeln aufgrund ihrer Einschätzung der zukünftigen Preisentwicklung.

Spekulanten können institutionelle Investoren wie Hedgefonds, Investmentbanken und Pensionsfonds sein, aber auch privates Einzelhandelskapital.

Spekulanten spielen eine wichtige Rolle bei der Bereitstellung von Liquidität und Volatilität an den Märkten und tragen dazu bei, die Preisentwicklung zu beeinflussen. Sie nehmen jedoch auch ein hohes Risiko auf sich, da ihre Spekulationen aufgrund unvorhergesehener Ereignisse oder Änderungen in der Marktlage falsch sein können.

Eine weitere Gruppe von Marktteilnehmern sind Arbitrageure, die Preisunterschiede zwischen verschiedenen Märkten oder Produkten ausnutzen, um Gewinne zu erzielen. Arbitrageure können beispielsweise Futures kaufen, wenn der Preis niedriger ist als der tatsächliche Ölpreis, und dann die Futures zum höheren Preis verkaufen, um den Preisunterschied zu realisieren.

Non Reportables

Die Bezeichnung „Non Reportables“ bezieht sich auf Marktteilnehmer, die nicht verpflichtet sind, ihre Handelsaktivitäten an die Behörden zu melden. Diese Marktteilnehmer fallen unter die Grenze, die für die Meldepflicht gilt, und sind daher nicht verpflichtet, ihre Trades zu melden. Die Non Reportables werden auch als Small Traders bezeichnet und werden häufig ausschließlich mit privaten Traden gleichgesetzt. Es können tatsächlich aber sowohl institutionelle als auch private Investoren sein, die sich unterhalb des Limits für die Meldepflicht befinden.