Optionen sind neben Futures, Aktien und ETFs eines der wichtigsten Handelsinstrumente. Durch die vielseitige Einsetzbarkeit können sowohl aktive Trader wie auch passive und langfristig orientierte Privatanleger mit Optionen handeln und von deren Vorteilen profitieren. In diesem Artikel erfährst Du, wie Optionen funktionieren und lernst die wichtigsten Fachbegriffe aus dem Bereich des Optionshandels kennen.

Was sind Optionen?

Eine Option ist ein bedingter Terminkontrakt. Der Käufer einer Option hat das Recht, nicht aber die Pflicht, einen bestimmten Basiswert (Underlying) zum Verfallstermin oder während der Laufzeit zu einem vorher vereinbarten Preis zu kaufen (im Falle einer Call-Option) oder zu verkaufen (im Falle einer Put-Option).

Der Verkäufer einer Option hat – im Falle der Ausübung der Option durch den Käufer – die Pflicht, den Basiswert (Underlying) zum vorher vereinbarten Preis zu liefern (im Falle einer Call-Option) oder den Basiswert zu kaufen (im Falle einer Put-Option).

Der Optionskäufer hat also stets das Wahlrecht (die Option). Der Optionsverkäufer hingegen muss bei einer Ausübung der Option durch den Käufer der Forderung des Optionskäufers nachkommen.

Rechte und Pflichten im Überblick

Die nachfolgende Grafik verdeutlicht die Rechte und Pflichten, die mit dem Kauf oder Verkauf einer Option für den Käufer und den Verkäufer der Option verbunden sind.

Call-Option

Kauf-Option

Optionskäufer

Hat das Recht, den Basiswert zum Basispreis zu kaufen

Optionsverkäufer

Hat die Pflicht, bei Ausübung den Basiswert zum Basispreis zu verkaufen

Spekuliert auf steigende Preise oder sichert sich gegen steigende Preise ab

Spekuliert auf wertlosen Verfall der Option und/oder (zusätzlichen) Profit durch Prämieneinnahme

Put-Option

Verkaufs-Option

Optionskäufer

Hat das Recht, den Basiswert zum Basispreis zu verkaufen

Optionsverkäufer

Hat die Pflicht, bei Ausübung den Basiswert zum Basispreis zu kaufen

Spekuliert auf fallende Preise oder sichert sich gegen fallende Preise ab

Spekuliert auf wertlosen Verfall der Option und/oder (zusätzlichen) Profit durch Prämieneinnahme

Call-Option

Kauf-Option

Put-Option

Verkaufs-Option

Optionskäufer

Hat das Recht, den Basiswert zum Basispreis zu kaufen

Optionsverkäufer

Hat die Pflicht, bei Ausübung den Basiswert zum Basispreis zu verkaufen

Optionskäufer

Hat das Recht, den Basiswert zum Basispreis zu verkaufen

Optionsverkäufer

Hat die Pflicht, bei Ausübung den Basiswert zum Basispreis zu kaufen

Spekuliert auf steigende Preise oder sichert sich gegen steigende Preise ab

Spekuliert auf wertlosen Verfall der Option und/oder (zusätzlichen) Profit durch Prämieneinnahme

Spekuliert auf fallende Preise oder sichert sich gegen fallende Preise ab

Spekuliert auf wertlosen Verfall der Option und/oder (zusätzlichen) Profit durch Prämieneinnahme

Optionen einfach erklärt

Eine Option ist ein Vertrag, der das Recht beinhaltet, eine bestimmte Sache zu einem definierten Preis zu kaufen oder zu verkaufen.

Sehr wichtig zu verstehen ist, dass Optionen an der Börse sowohl gekauft als auch verkauft werden können. Je nach Strategie und Marktmeinung kannst Du als Optionskäufer oder als Optionsverkäufer in Erscheinung treten.

Optionen kaufen

Angenommen Du besitzt 100 Apple Aktien, so kannst Du bspw. eine Option kaufen, die Dir das Recht gibt, die Apple-Aktie innerhalb der nächsten drei Monate, zu einem Preis von 120 USD je Aktie zu verkaufen. Sollte die Aktie auf einen Preis von 100 USD fallen, kannst Du die Aktien zu einem besseren Kurs verkaufen. Du hast Dich also gegen den möglichen Verlust abgesichert. Aus diesem Grund werden Optionen häufig mit Versicherungen verglichen.

Du kannst auch das Recht erwerben, die Apple Aktien zu einem Preis von bspw. 120 USD zu kaufen, weil Du davon ausgehst, dass die Aktie steigen wird. Sollte die Aktie auf 150 USD ansteigen, kannst Du Dein Recht wahrnehmen (ausüben) und die Aktien für 120 USD je Aktie kaufen und hast somit einen Gewinn erzielt.

Das Recht zum Kauf oder Verkauf einer Aktie (oder eines anderen Underlyings) erhältst Du natürlich nicht umsonst; Du musst die Optionsprämie zahlen, um die Option zu kaufen.

Optionen verkaufen

Wenn Du verstanden hast, wie der Kauf einer Option funktioniert und welche Gründe es gibt Optionen zu kaufen, ist es nachvollziehbar welche Gründe für den Verkauf von Optionen sprechen.

Als Optionsverkäufer erhältst Du bei der Eröffnung des Trades sofort die Optionsprämie auf Dein Konto gutgeschrieben. Hältst Du es beispielsweise für unwahrscheinlich, dass die Apple Aktie in den kommenden drei Monaten von einem Kurs bei 120 USD auf unter 100 USD fällt, so kannst Du eine Put-Option mit einem Basispreis von 100 USD verkaufen. Schließt die Aktie am Verfallsdatum bei/über 100 USD je Aktie, verfällt die Option wertlos und Du hast einen Gewinn erzielt.

Eine Ausübung findet in der Regel nur dann statt, wenn die Option im Geld verfällt, wenn also die Aktie unter 100 USD fällt. Ist dies der Fall, so bist Du verpflichtet 100 Apple-Aktien zu 100 USD je Aktie zu kaufen. (Es kann auch sein, dass es zu einer Optionsausübung während der Laufzeit kommt, wenn die Aktie deutlich unter 100 USD fällt.)

Um der „Gefahr“ einer Options-Ausübung zu entgehen, kannst Du die Option jederzeit vor dem Verfall zurückkaufen. Wenn der Aktienkurs bspw. von 120 USD auf 105 USD gefallen ist und Du befürchtest, dass die Aktie weiter fällt, kannst Du Deine verkaufte Option zum aktuellen Marktpreis zurückkaufen. Da sich die Wahrscheinlichkeit erhöht hat, dass die Aktie unter 100 USD fällt, wird die Option vermutlich teurer sein als bei der Eröffnung des Trades (es sei denn der Verfallstermin ist schon sehr nahe) und Du erzielst einen Verlust.

An jedem Tag, an dem die Aktie steigt, sich nicht bewegt oder nur moderat fällt, erzielst Du in der Regel Tag für Tag einen kleinen Gewinn. Der Wert der Option tendiert also bis zum Verfallstag gegen Null (die Option verfällt wertlos, falls die Aktie am Verfallstag nicht unter 100 USD notiert). Dieser Vorgang wird auch als Zeitwertverfall bezeichnet.

Wie „entstehen“ Optionen?

Anders als beim Aktienhandel, wo eine bestimmte Anzahl an Aktien in Umlauf ist und bei jedem Kauf und Verkauf die Aktien den Besitzer wechseln, entstehen Optionen quasi aus dem Nichts heraus.

Angenommen Du hast die Absicht, eine Option auf die Apple Aktie zu kaufen, die Dir das Recht gibt, 100 Aktien innerhalb der nächsten vier Wochen zu einem Preis von 120 USD je Aktie zu kaufen und bist bereit 400 USD für diese Option zu zahlen, so kannst Du hierfür einen Auftrag (eine Order) erteilen und diesen an die Börse übermitteln. Hier wird der Auftrag in das sogenannte Orderbuch geschrieben. Sobald ein Verkäufer gefunden ist, der mit diesen Bedingungen einverstanden ist und die die Option verkaufen möchte, kommt ein Geschäft zustande: Eine neue Option ist entstanden.

Es kann natürlich auch sein, dass die Option mit den exakt gleichen Bedingungen (d.h. den gleichen Kontraktdetails: Basiswert/Underlying, Laufzeit, Ausübungspreis/Strike) vorher schonmal von jemandem gekauft wurde. Falls dieser Optionskäufer nun seine Option verkaufen möchte und einen entsprechenden Auftrag an die Börse übermittelt hat, kann es sein, dass er die Option an Dich verkauft. Somit entsteht keine neue Option, sondern eine Option die zu einem früheren Zeitpunkt „entstand“ wechselt den Besitzer.

Der Optionspreis (Optionen sind Derivate)

Optionen zählen zu den derivativen Finanzinstrumenten – kurz: Derivate (lat. derivare = ableiten). D.h. der Preis einer Option leitet sich aus etwas anderem ab. Man spricht in diesem Zusammenhang von dem zugrunde liegenden Basiswert, dem sog. Underlying.

Für Trader und Anleger ist das Underlying in der Regel eine Aktie, ein Future oder ein Index.

Der Wert einer Kaufoption (Call) steigt grundsätzlich an, wenn das Underlying ansteigt. Der Wert einer Put-Option steigt in der Regel, wenn das Underlying fällt. Allerdings beeinflussen noch andere Faktoren den Optionspreis.

Optionsstrategien

Neben dem Kauf oder Verkauf einer einzelnen Option, können Optionen mit verschiedenen Strikes (Basispreisen) und/oder Laufzeiten miteinander kombiniert werden. So entsteht eine Vielzahl an Optionsstrategien, mit denen Du auf die unterschiedlichsten Marktszenarien spekulieren kannst. Einen Überblick über die wichtigsten Optionsstrategien findest Du hier:

Welche Arten von Optionen gibt es?

Eine Option hat immer einen zugrunde liegenden Basiswert, das sogenannte Underlying. Das Underlying kann eine Aktie, ein Index, ein Future oder ein ETF sein.

Index Optionen

Eine Index bezieht sich (meist) auf einen Aktienindex. Dabei gilt es zu beachten, dass es häufig Optionen auf den Index selbst gibt, sowie auf Index Futures. Für den amerikanischen Aktienindex S&P 500 stehen bspw. Optionen auf den Index (SPX) zu Verfügung, als auch Optionen auf den E-Mini S&P 500 Future (ES) sowie einige weitere.

Die Multiplikatoren der einzelnen Index Optionen sind nicht identisch und sollten jeweils in den Kontraktbedingungen nachgelesen werden.

Aktien Optionen

Eine Aktienoption hat typischerweise einen Multiplikator von 100. Das bedeutet, dass bei einer Ausübung der Option, 100 Aktien gekauft bzw. verkauft werden.

ETF Optionen

ETF Optionen sind den Aktienoptionen sehr ähnlich. Für sehr viele der großen ETFs stehen Optionen zur Verfügung. Diese eignen sich daher nicht nur für aktive Trader, sondern auch für mittel- bis langfristig orientierte Anleger.

Futures Optionen

Futures sind Terminkontrakte mit einer begrenzten Laufzeit, deren Underlyings Edelmetalle, Agrarrohstoffe, Anleihen, Aktienindizes oder Währungen sind. Insbesondere in den USA gibt es viele Futures Optionen, die sehr liquide handelbar sind.

Die wichtigsten Fachbegriffe im Optionshandel

Amerikanische Option

Eine Option, deren Ausübungsstil amerikanisch ist (kurz: amerikanische Option), kann während der gesamten Optionslaufzeit vom Optionskäufer ausgeübt werden. Der Ausübungsstil kann in den Kontraktdetails einer jeden Option nachgelesen werden

Am Geld (At The Money)

Eine Option liegt am Geld bzw. At The Money, wenn deren Strike in der Nähe des aktuellen Marktpreises des Underlyings liegt. Bzw.: Die Option, deren Strike am nächsten am aktuellen Marktpreis liegt, wird als ATM-Option bezeichnet.

Aus dem Geld (Out Of The Money)

Eine Call-Option ist Out Of The Money, wenn deren Strike oberhalb des aktuellen Marktpreises des Underlyings liegt. Eine Put-Option ist Out Of The Money, wenn deren Strike unterhalb des aktuellen Marktpreises des Underlyings liegt. Out Of The Money Optionen besitzen keinen Inneren Wert und sind deshalb billiger als ATM- oder ITM Optionen.

Basiswert

Das Underlying – Deutsch: Basiswert – ist das Instrument, auf das sich die Option bezieht. Dies kann bspw. eine Aktie, ein ETF, ein Future oder ein Index sein.

Call

Ein Call ist eine Kauf-Option. Der Käufer einer Call-Option zahlt dem Verkäufer eine Optionsprämie und kann einseitig entscheiden, ob er die Option ausüben möchte und sein Recht zum Kauf des Underlyings somit wahrnimmt.

Delta

Das Delta ist einer der sog. Griechen (also eine Optionskennzahl) und gibt an, wie stark sich der Preis einer Option bei einer Bewegung des Underlyings (unter sonst gleichbleibenden Umständen) verändert. Ein Delta von 0.5 bzw 50 (%) bedeutet also, dass eine Bewegung des Underlyings um bspw. 1 USD eine Veränderung des Optionspreises um 0.50 Cent bewirkt. Optionshändler sehen das Delta außerdem als einen Wert, der die Wahrscheinlichkeit ausdrückt, mit der das Underlying am Verfallstermin In The Money (im Geld) notiert.

Europäische Option

Eine Option, deren Ausübungsstil europäisch ist (kurz: europäische Option), kann während der Optionslaufzeit nicht vom Optionskäufer ausgeübt werden, sondern nur zum Ende der Laufzeit. Gehandelt werden kann die Option ebenso wie eine amerikanische Option jederzeit innerhalb der Börsenöffnungszeiten.

Griechen

Als “Griechen” bezeichnet man verschiedene Optionskennzahlen einer Option, die nach den griechischen Buchstaben benannt sind. Die am häufigsten verwendeten Griechen unter Optionshändlern sind: Delta, Gamma, Theta, Vega.

Implizite Volatilität

Die implizite Volatilität (kurz: IV) bezeichnet die vom Markt erwartete Schwankungsbreite eines Marktes bzw. Underlyings und lässt sich aus den Optionspreisen verschiedener Optionen auf das Underlying berechnen. Bei einer hohen IV sind die Optionen teurer als bei einer niedrigen IV.

Im Geld (In The Money)

Eine Call-Option ist In The Money, wenn deren Strike unterhalb des aktuellen Marktpreises des Underlyings liegt. Eine Put-Option ist In The Money, wenn deren Strike oberhalb des aktuellen Marktpreises des Underlyings liegt. In The Money Optionen besitzen einen Inneren Wert und sind deshalb teurer als ATM- oder OTM Optionen.

Long Option

Optionen können gekauft und verkauft werden. Der Kauf einer Option wird als Long-Position bezeichnet. Bzw. spricht man davon, dass man die Option Long ist.

Moneyness

Die Lage des Strikes einer Option zum aktuellen Marktpreis des Underlyings wird als Moneyness bezeichnet. Eine Option kann am Geld bzw. At The Money (ATM) liegen, im Geld bzw. In The Money (ITM), oder aus dem Geld bzw. Out Of The Money (OTM).

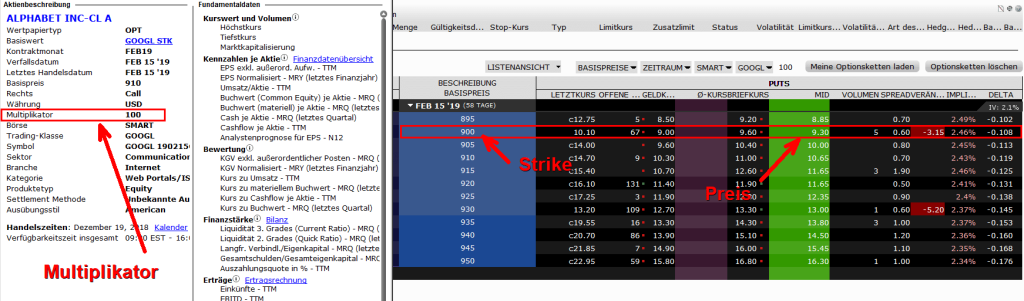

Multiplikator

Der Multiplikator einer Option drückt aus, mit welchem Betrag der Optionspreis multipliziert werden muss, um die tatsächliche Optionsprämie in USD (oder EUR, etc.) zu berechnen.

Optionskette (Option Chain)

Eine Optionskette ist eine Auflistung aller verfügbaren Optionen eines Underlyings, sortiert nach Verfallstermin und Strike.

Optionsprämie

Die Optionsprämie ist der Betrag, den der Optionskäufer an den Optionskäufer zahlt.

Optionspreis

In der Optionskette wird der Preis einer jeden Option angezeigt. Dieser muss mit dem Multiplikator der Option multipliziert werden, um den tatsächlichen Betrag zu berechnen.

Optionsstrategie

Als Optionsstrategie bezeichnet man den Kauf oder Verkauf einer einzelnen Option (Long Call, Short Call, etc.) oder die Kombination von Kauf/Verkauf mehrerer Optionen mit unterschiedlichen Basispreisen und/oder Verfallsterminen.

Put Option

Ein Put ist eine Verkaufs-Option. Der Käufer einer Put-Option zahlt dem Verkäufer eine Optionsprämie und kann einseitig entscheiden, ob er die Option ausüben möchte und sein Recht zum Verkauf des Underlyings somit wahrnimmt.

Restlaufzeit

Die Restlaufzeit ist die Anzahl an Kalendertagen von heute bis zum Verfallstermin der Option.

Short Option

Optionen können gekauft und verkauft werden. Der Verkauf einer Option wird als Short-Position bezeichnet. Bzw. spricht man davon, dass man die Option Short ist.

Stillhalter

Als Stillhalter bezeichnet man eine Optionsverkäufer.

Stillhalter-Strategie(n)

Stillhalter Strategien sind Optionsstrategien, die darauf abzielen, durch den Verkauf von Optionen und den damit verbundenen Zeitwertverlust von Optionen einen Gewinn zu erzielen.

Strike (Ausübungspreis/Basispreis)

Der Strike – Deutsch: Basispreis – der Option definiert, zu welchem Kurs/Preis das Underlying vom Optionskäufer gekauft werden kann, falls dieser die Option ausübt.

Underlying

Das Underlying – Deutsch: Basiswert – ist das Instrument, auf das sich die Option bezieht. Dies kann bspw. eine Aktie, ein ETF, ein Future oder ein Index sein.

Verfallstermin

Optionen haben eine begrenzte “Lebensdauer”, innerhalb derer sie gehandelt und ausgeübt werden können. Jede Option hat einen Verfallstermin. Für jedes Underlying stehen Optionen mit verschiedenen Verfallsterminen zur Verfügung. Je nach Underlying, gibt es Optionen mit wöchentlichen, monatlichen, oder mehrmonatigen Verfallsterminen.

Zeitwert

Optionen besitzen einen Zeitwert. Je länger die Restlaufzeit ist, desto höher ist der Zeitwert, und desto teurer ist deshalb die Option. Der Markt preist mit dem Zeitwert sozusagen die Ungewissheit bzgl. der Zukunft ein.

Zeitwertverfall

Am Verfallstermin besitzt eine Option keinerlei Zeitwert mehr und besteht ausschließlich aus dem inneren Wert. Der kontinuierlich abnehmende Zeitwert während der Laufzeit der Option wird als Zeitwertverfall bezeichnet.

Wie funktionieren Optionen? (Beispiele)

Beispiel 1: Kauf eines Calls auf den Dax

Als Beispiel verwenden wir eine Option auf den Dax Index. Zunächst stellen wir uns vor, wir würden am heutigen Tag einen Call kaufen (Long Call).

Mit dem Kauf eines Calls spekulieren wir auf steigende Preise. (Genauer gesagt: Wir spekulieren darauf, dass der Dax bis zum Verfallstermin über den Basispreis steigt. Je höher der Dax über den Basispreis steigt, desto höher ist unser Gewinn.)

Zur Erinnerung: Durch den Kauf eines Calls erhalten wir das Recht, das Underlying zum Basispreis zu kaufen.

Sollte der Dax also über den Strike steigen, könnten wir ihn zu einem tieferen Kurs kaufen, wodurch ein Gewinn entstünde. Falls der Dax nicht über den Strike steigt, verfällt der Call wertlos. D.h. die gezahlte Optionsprämie müssten wir als Verlust verbuchen.

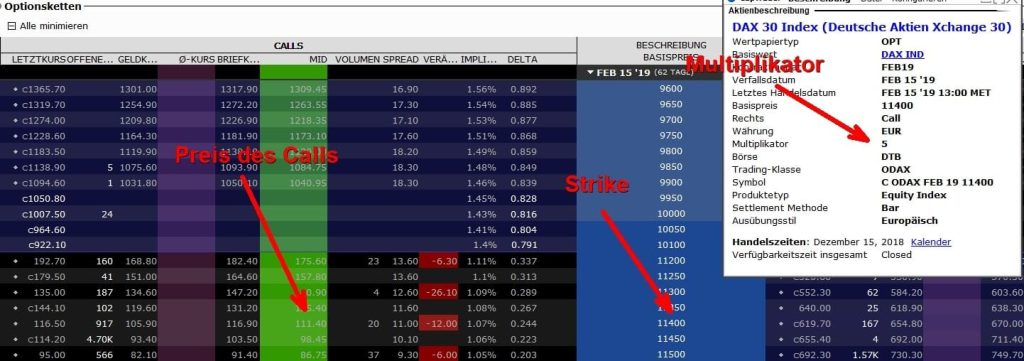

Nachdem wir das Underlying (Dax Index) ausgewählt haben, müssen wir uns für einen Strike (Basispreis) und eine Laufzeit entscheiden. Wir entscheiden uns für einen 11400er Call, der am 15.02.2019 verfällt und somit eine Restlaufzeit von 62 Tagen hat. (siehe Screenshot)

Das nachfolgende Bild zeigt die Optionskette der Dax-Optionen. Wie wir sehen, kostet die Option 111.40 EUR. Diesen Betrag müssen wir mit 5 multiplizieren, da der Multiplikator der DAX-Optionen 5 ist. (Jedes Underlying hat einen eigenen Multiplikator) D.h. der Kauf der des 11400 Calls auf den DAX kostet uns 557 EUR.

Wann verdienen wir Geld?

Nachdem wir die Option für 557 EUR gekauft haben, gibt es zwei Möglichkeiten:

- Bis zum Verfallstermin steigt der DAX NICHT über 11400 Punkte

- Bis zum Verfallstermin steigt der DAX über 11400 Punkte

Sollte der DAX nicht über den Strike bei 11400 Punkten steigen (1), würde die Option wertlos verfallen. D.h. die gezahlte Optionsprämie von 557 EUR müssten wir als Verlust verbuchen.

Sollte der DAX am Verfallstermin über dem Strike bei 11400 Punkten notieren (2), würden wir die Differenz x 5 (Multiplikator der DAX-Optionen) als Gewinn verbuchen. Davon müssten wir noch die gezahlte Optionsprämie subtrahieren, da wir diese in keinem Fall zurück erhalten.

Stellen wir uns vor, der Dax steigt bis zum Verfallstermin auf 12000 Punkte.

Wie wir gelernt haben, hat der Verkäufer der Option die Pflicht, das Underlying zum zuvor festgelegten Basispreis zu liefern.

Da es sich in diesem Fall um Index-Optionen handelt gibt es im Falle einer Ausübung der Option ein sogenanntes Cash Settlement. (siehe Screenshot oben „Settlement-Methode“)

D.h. das Underlying wird nicht physisch geliefert (wie bspw. bei vielen Futures- oder Aktienoptionen, wo im Falle einer Ausübung das Underlying, also der Future oder die Aktien «geliefert» werden); dafür wird die Differenz bar abgerechnet, d.h. der Käufer erhält die Differenz auf sein Konto gebucht, wohingegen der Verkäufer die Differenz als Verlust zu verbuchen hat.

In unserem Beispiel-Trade ist der DAX auf 12000 Punte gestiegen und notiert somit 600 Punkte über dem Strike/Basispreis der Option. Da der Multiplikator 5 ist, beträgt der Gewinn für den Käufer der Option (600 EUR x 5) = 3000 EUR. Da wir die Optionsprämie zuvor gezahlt haben, subtrahieren wir diese vom Gewinn.

Nettogewinn: 3000 EUR – 557 EUR = 2443 EUR.

Beispiel 2: Verkauf eines Puts auf die Google (Alphabet) Aktie

Was vielen Neulingen nicht bewusst ist: Als privater Anleger oder Trader können Optionen nicht nur gekauft, sondern auch verkauft (man sagt auch geschrieben) werden.

Da es sich beim Optionshandel um reale Börsengeschäfte handelt, steht jeder gekauften Option genau eine verkaufte Option gegenüber.

Der Optionsverkäufer erhält die vom Käufer gezahlte Optionsprämie sofort gutgeschrieben. Dafür trägt der Optionsverkäufer das Risiko, falls die Option «ins Geld» läuft, d.h. falls der Basiswert unter den Strike fällt (im Falle eines Puts) bzw. über den Strike steigt (im Falle eines Calls).

Sowohl der Käufer, wie auch der Verkäufer können natürlich auch vor Ende der Laufzeit ihre Position glattstellen und somit das Risiko begrenzen.

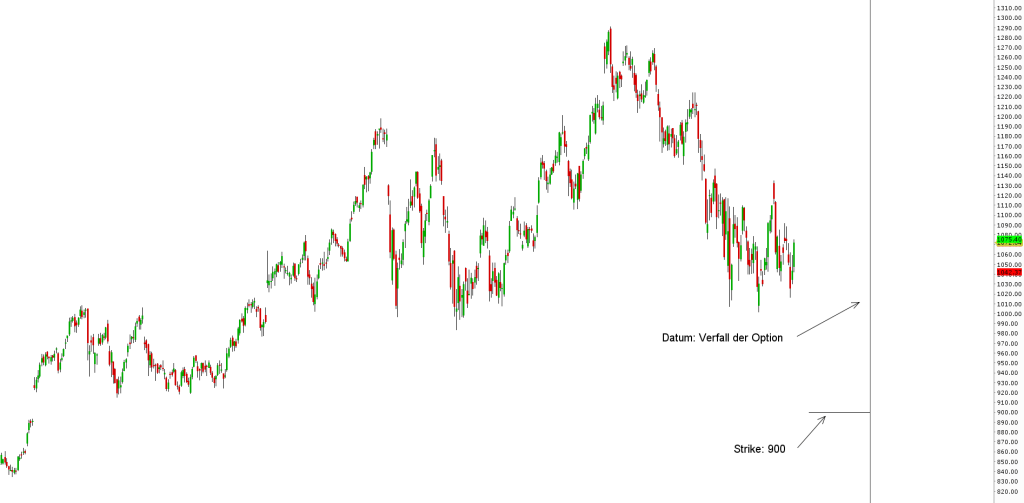

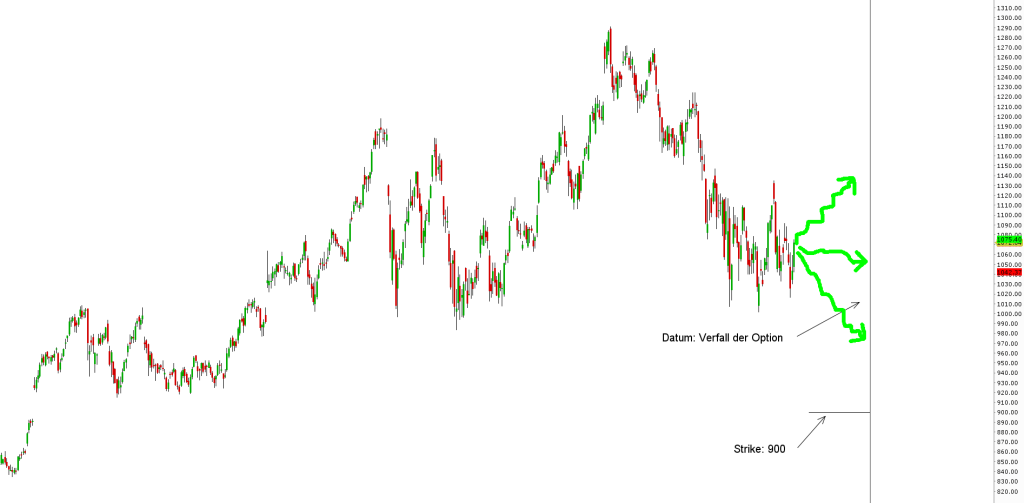

Für dieses Beispiel verwenden wir als Underlying die Google-Aktie (bzw. Alphabet, Kürzel: GOOGL). Stellen wir uns vor, wir würden darauf setzen, dass die Aktie einem Ende der Korrektur nahe ist, und bald wieder zu steigen beginnt.

Statt einen Call zu kaufen, verkaufen wir nun ein Put-Option.

Damit setzen wir darauf, dass die Aktie am Verfallstag über dem Strike notiert. Da wir nicht ausschließen können, dass der Kurs noch ein klein wenig weiter fällt oder evtl. seitwärts läuft, entscheiden wir uns für den Verkauf einer „out-of-the-money“ Put-Option.

Wir verkaufen einen 900er Put der am 15.2 verfällt.

Mit dem Verkauf des Puts erhalten wir die Optionsprämie von 930 USD sofort gutgeschrieben. Diese können wir in jedem Fall behalten, egal wie sich der Trade entwickelt.

Wir setzen darauf, dass die Option wertlos verfällt, d.h. dass die Google-Aktie bis zum Verfallstermin nicht unter den Basispreis fällt und wir die 930 USD als Gewinn verbuchen können.

Wo liegt das Risiko? Wann verdienen wir Geld?

Das nachfolgende Bild zeigt, dass wir nicht nur bei steigenden Preisen Geld verdienen, sondern auch bei einer Seitwärts-Bewegung, oder sogar bei moderat fallenden Preisen. Sol lange die Aktie am Verfallstag über dem Strike notiert, verfällt die Option wertlos und wir verbuchen einen Gewinn von 930 USD.

Wo ist der Haken?

Schon auf den ersten Blick ist erkennbar, dass die Wahrscheinlichkeit, dass die Option wertlos verfällt hoch ist. Nur wenn die Aktie unter den Strike fällt, verlieren wir Geld.

Unser maximaler Gewinn ist nun also auf die Optionsprämie begrenzt. Dafür ist die Wahrscheinlichkeit, dass die Option wertlos verfällt und uns einen Netto-Gewinn einbringt sehr hoch, da wir bei steigenden Preisen ebenso Geld verdienen, wie bei seitwärts laufenden Preisen, oder sogar bei leicht fallenden Preisen.

Sollte die Google-Aktie am Verfallstermin unterhalb des Strikes notieren, erleiden wir einen Verlust. Der Käufer des Puts, hätte das Recht, zum Strike-Preis von 900 USD zu verkaufen; wir wären verpflichtet zum Strike-Preis zu kaufen.

Da die Option ins Geld gelaufen wäre, käme es – falls wir die Option nicht vorher zurück kaufen – zur Ausübung und wir hätten 100 Google Aktien im Depot. Diese könnten wir sofort zum Marktpreis wieder verkaufen.

Der Verlust würde also die Punkte-Differenz * Multiplikator (100) betragen. Würde die Aktie bspw. auf 850 USD fallen, entstünde ein Verlust von:

(900 USD – 850 USD)*100 – eingenommene Prämie = (50 USD*100) + 930 USD = 4070 USD

Das „Problem“ dabei ist, dass unser potentieller Verlust theoretisch (fast) unbegrenz ist. (Die Aktie kann theoretisch auf Null fallen) Daher ist beim Verkauf von Optionen ein gutes Risiko-Managment enorm wichtig. D.h. sollte die Aktie schnell fallen, würden wir nicht bis zum Verfallstermin warten, sondern vorher die Option zurückkaufen, um den Verlust zu begrenzen.

Optionen vs Futures: Unterschiede, Gemeinsamkeiten, Vor- & Nachteile

Da Optionen und Futures häufig in einem Atemzug genannt werden, schauen wir nun auf die wichtigsten Gemeinsamkeiten und Unterschiede.

Gemeinsamkeiten

- beides sind Terminkontrakte

- reale Börsen-Transaktionen (im Gegensatz zu CFDs, Optionsscheinen o.ä.)

- werden an Termin-Börsen gehandelt

- jedem Käufer steht ein Verkäufer gegenüber

- Kauf- und Verkauf möglich (Long & Short)

Unterschiede

- Optionen sind bedingte Terminkontrakte

- Optionen ermöglichen nicht-direktionale Trades

- Optionen bieten vielfältigere Einsatzmöglichkeiten

Weitere Informationen findest Du in unserem Artikel: „Der Unterschied zwischen Optionen und Futures“

Optionen vs Optionsscheine: Am Ende gewinnt immer die Bank

Optionen sind hierzulande leider relativ unbekannt. Optionsscheine hingegen sind vielen Privatanlegern ein Begriff. Daher herrscht häufig Unwissenheit, dass es sich dabei um zwei gänzlich unterschiedliche Produkte handelt.

Dieses Durcheinanderwerfen der Begriffe und die Unwissenheit bzgl. der Unterschiede zwischen Optionen und Optionsscheinen werden von der hiesigen Finanzindustrie bewusst gefördert. Teilweise wird zudem vor den vermeintlichen Gefahren von Optionen gewarnt und von den Vorteilen von Optionsscheinen gesprochen.

Optionsscheine bieten natürlich viele Vorteile… für die Bank.

Mit Optionsscheinen dauerhafte Profite durch Trading zu erwirtschaften ist unserer Überzeugung nach fast unmöglich. Beim Handel von Optionsscheinen handelt man gegen die Bank; beim Handel von Optionen hingegen triftt reales Angebot auf reale Nachfrage und der Handel findet an einer regulierten Terminbörse statt. Zudem sind Optionen standardisierte Kontrakte.

Für weitere Informationen empfehlen wir Dir unseren Artikel: „Der Unterschied zwischen Optionen und Optionsscheinen“.

Optionshandel lernen: der Weg zum Optionshändler

Optionen sind Finanzinstrumente, die sehr viele Vorteile besitzen und sich ideal für private Trader eignen. Einer der wichtigsten Vorteile besteht darin, dass durch den Verkauf von Optionen bzw. durch Stillhalter Strategien eine Optionsprämie eingenommen wird und Du dabei Geld verdienen kannst, auch wenn der Markt seitwärts läuft. Du profitierst vom Zeitwertverlust, was bei keinem anderen Finanzinstrument der Fall ist.

Grundlagen

Um ein erfolgreicher Optionshändler zu werden, empfehlen wir Dir zunächst, Dir alle Grundlagen zur Funktionsweise von Optionen anzueignen. Neben Videos und Artikeln auf Fomo Finance findest Du entsprechende Fachliteratur.

Broker

Um mit dem Handel von Optionen beginnen zu können, benötigst Du einen Optionsbroker, d.h. einen Broker, der Dir Zugang zu den Optionsbörsen bzw. zu den Terminbörsen gewährleistet. In den meisten Fällen kannst Du bei der Kontoeröffnung ein zusätzliches Demokonto eröffnen, auf dem Du einige Trades zu Testzwecken durchführen solltest, bevor Du auf dem Live Konto handelst.

Strategien

Entscheidend für den Erfolg ist die Wahl einer Optionsstrategie, bei der Du einen echten Gewinnvorteil besitzt. Auf Fomo Finance findest Du einen Überblick über alle wichtigen Optionsstrategien. Mach Dich mit den wichtigsten Optionsstrategien und deren Einzelheiten vertraut. Meine persönlichen Favoriten sind Bull Put Spreads, Bear Call Spreads und Iron Condors.

Sehr gut und klar strukturiert erklärt. Echter Mehrwert, auch für Einsteiger in der Optionshandel!

Grundlagen zur richtigen Auswahl der Basiswerte sollten natürlich vorhanden sein….