Der Preis einer Option wird durch verschiedene Faktoren beeinflusst, die von Optionshändler mit speziellen Kennzahlen, den sogenannten Griechen, beschrieben werden. Das Delta ist der wichtigste und bekannteste unter den Griechen und beschreibt den Einfluss von Kursbewegungen des Underlyings auf den Optionspreis. Alles was Du als Optionshändler zum Delta einer Option wissen musst, erfährst Du in diesem Artikel.

Was ist das Delta bei Optionen?

Das Delta ist eine Kennzahl für Optionshändler, die zum Ausdruck bringt, wie sich eine Kursbewegung des Underlyings auf den Optionspreis auswirkt. Ein Delta von 0,5 bzw. 50 % bedeutet, dass der Preis der Options sich um 0,50 USD verändert, bei einer Bewegung des Underlyings von einem USD (unter sonst gleichbleibenden Umständen).

Delta von Call Optionen und Put Optionen

Das Delta einer Option kann Werte von -1 bis +1 annehmen. Positive Delta-Werte bedeuten, dass der Optionspreis ansteigt, bei einem Preisanstieg des Underlyings. Call-Optionen haben grundsätzlich ein positives Delta, während Put-Optionen ein negatives Delta haben.

Long Delta vs Short Delta

Beim Kauf einer Call-Option bist Du Long Delta. Das bedeutet, der Optionspreis steigt an, falls der Kurs des Underlyings steigt.

Beim Kauf eines Puts bist Du Short Delta, was bedeutet, dass der Optionspreis ansteigt, wenn das Underlying fällt.

Beim Verkauf einer Call-Option hingegen bist Du Short Delta und Dein Options-Trade erzielt einen Gewinn, wenn das Underlying fällt.

Beim Verkauf einer Put-Option bist Du Long Delta, d.h. Deine Options-Position erzielt einen Gewinn, wenn der Preis des Underlyings steigt.

Berechnung des Deltas

Aus mathematischer Sicht wird das Delta berechnet, indem man die Veränderung des Optionspreises in Bezug auf die Veränderung des Underlying-Kurses betrachtet. Das Delta ist dabei die Steigung der Tangente an die Optionspreiskurve an einem bestimmten Punkt auf der Kurve.

Durch den Einsatz von Optionspreismodellen wie dem Black-Scholes-Modell können alle Optionsgriechen (Delta, Gamma, Theta, Vega, Rho) berechnet werden.

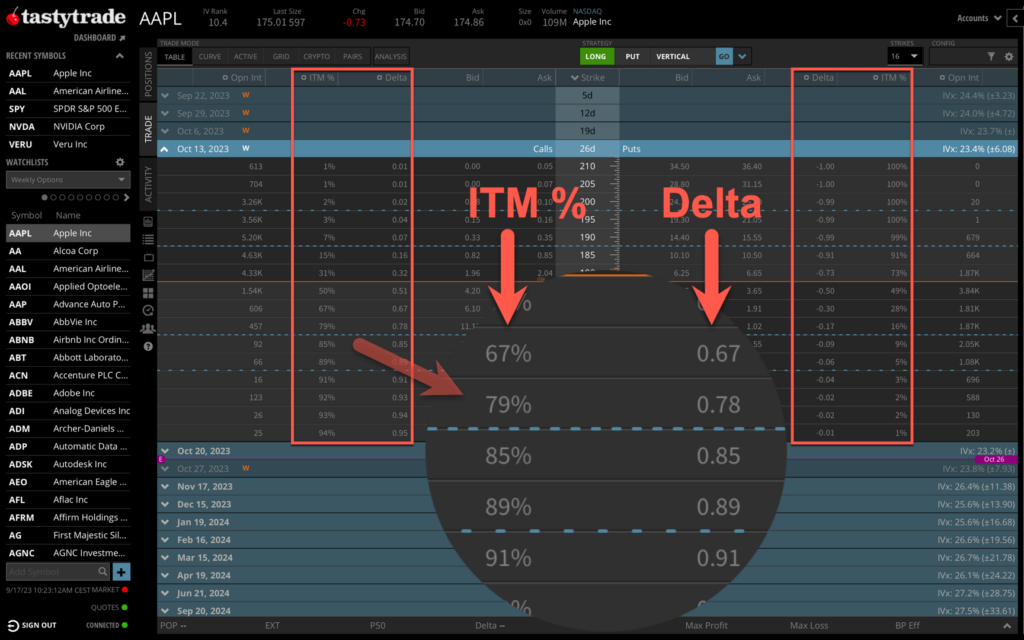

Die genaue Funktionsweise der Formel bzw. der Berechnung des Deltas spielt in der Praxis für Optionshändler keine Rolle, da wir das Delta in der Regel einfach in einer Optionskette ablesen können und es nicht selbst berechnen müssen.

So nutzen Optionshändler das Delta in der Praxis

Das Delta spielt für Optionshändler bei fast jedem Trade eine Rolle. Einerseits orientieren sich viele Trader bei der Wahl des Basispreises (Strike) am Delta, andererseits ermöglicht es eine Einschätzung darüber, wie wahrscheinlich es ist, dass die Option am Verfallstermin In The Money oder Out Of The Money ist.

Wahl der Strikes bei verschiedenen Optionsstrategien

Da es eine Vielzahl an Optionsstrategien gibt, mit denen Du die unterschiedlichsten Ziele verfolgen kannst, kann das Delta bei der Wahl der Strikes helfen, um die Wahrscheinlichkeit zu erhöhen, dass das Ziel der Strategie erreicht wird.

Möchtest Du beispielsweise eine Call Option als “Ersatz” für eine Aktie kaufen, ist es wichtig, eine tief im Geld liegende Option mit einem hohen Delta und einer langen Restlaufzeit zu wählen.

Wenn Du hingegen als Optionsverkäufer hauptsächlich vom Zeitwertverfall profitieren möchtest, kann es sinnvoll sein, Optionen mit einem vergleichsweise niedrigen Delta zu wählen.

Wenn Du bspw. einen Iron Condor handelst und das Ziel hast, dass dieser neutral ist (d.h. dass er auf eine Aufwärtsbewegung des Underlyings etwa gleich reagiert wie auf eine Abwärtsbewegung) kannst Du das Delta nutzen und darauf achten, dass Dein Trade Delta-neutral ist.

Wenn Du ein Aktienportfolio mit einem Put absichern möchtest, weil Du von fallenden Kursen ausgehst, kannst Du mit Hilfe des Deltas berechnen, wie hoch Dein “Versicherungsschutz” ist.

So kann Dir das Delta bei jeder Art von Optionsstrategie helfen, um die passenden Strikes auszuwählen.

Sehr wichtig ist: Das Delta ändert sich ständig und ist abhängig vom Einfluss der anderen Optionsgriechen. So ändert sich das Delta zum Beispiel, wenn Zeit vergeht und der Verfallstermin näher rückt oder wenn die implizite Volatilität steigt oder fällt. Natürlich haben auch Kursbewegungen des Underlyings Auswirkungen auf das Delta. (Mehr dazu weiter unten.)

Einschätzung der Gewinnwahrscheinlichkeit

Das Delta wird von Optionshändler auch genutzt, um einzuschätzen, wie wahrscheinlich es ist, dass eine Option am Verfallstermin wertlos (Out Of The Money) oder im Geld verfällt.

Je höher das Delta ist, desto höher ist die Wahrscheinlichkeit, dass die Option im Geld verfällt. Je niedriger das Delta ist, desto geringer ist die Wahrscheinlichkeit, dass die Option im Geld verfällt.

So bedeutet ein Delta von 0,2 bzw. von 20 %, dass die Wahrscheinlichkeit rund 20 % beträgt, dass die Option im Geld verfällt bzw. dass die Wahrscheinlichkeit 80 % beträgt, dass die Option wertlos verfällt.

Theorie vs Praxis

Theoretiker werden hier möglicherweise einwenden, dass das Delta nicht die korrekte Kennzahl ist, um diese Wahrscheinlichkeit zu berechnen. Wenn man streng nach der Black-Scholes-Formel geht, ist tatsächlich das Zeta die korrekte Kennzahl und nicht das Delta, um die Wahrscheinlichkeit zu berechnen, dass die Option im Geld verfällt.

In der Praxis haben sich zudem die Begriffe “Probability Of In The Money” und “Probability Of Profit (POP)” etabliert. In der Trading-Software thinkorswim oder tastytrade zum Beispiel, kannst Du beiden Kennzahlen in der Optionskette anzeigen lassen. Wenn Du die Probability Of In The Money nun mit dem Delta vergleichst, wirst Du feststellen, dass die Unterschiede nur sehr gering sind.

Das bedeutet: In der Praxis ist das Delta allemal gut genug, um die Wahrscheinlichkeit abzuSCHÄTZEN, dass die Option im Geld verfällt. Wir sind schließlich Praktiker. 🙂

Delta bei Stillhalter-Strategien

Stillhalter-Strategien sind auch für private Händler eine der attraktivsten Möglichkeiten, um kontinuierlich Einnahmen durch den Verkauf von Optionen zu generieren. Dabei werden meist Out Of The Money (aus dem Geld liegende) Optionen verkauft.

Wie weit eine Option aus dem Geld liegt, lässt sich mithilfe des Deltas bestimmen. Dabei gilt:

Je geringer das Delta, desto weiter liegt die Option aus dem Geld.

Stillhalter bzw. Optionsverkäufer versuchen meist, Optionen mit einem relativ geringen Delta zu verkaufen. Dies hat einerseits den Vorteil, dass die Gewinnwahrscheinlichkeit bzw. die Wahrscheinlichkeit, dass die Option wertlos verfällt, relativ hoch ist (siehe oben).

Andererseits ist der relative Zeitwertverfall bzw. das relative Theta bei einer weit aus dem Geld liegenden Option mit einem geringen Delta höher. D.h. der absolute Wert, den Du durch den Zeitwertverlust einnimmst (unter sonst gleich bleibenden Umständen) ist bei einer Option mit einem Delta von 20 höher als bei einer Option mit einem Delta von 10. Der prozentuale Wertverlust, bezogen auf den Optionspreis, ist jedoch bei der Option mit dem Delta 10 höher.

Delta Hedging

Delta Hedging ist eine Strategie, die vor allem von Market Makern und institutionellen Anlegern angewendet wird, für private Trader und Anleger jedoch kaum eine Rolle spielt. Wenn in einem Portfolio große Mengen an Optionen verkauft werden, kann das Delta aufsummiert werden, um das Gesamtrisiko zu berechnen. Angenommen es werden 1000 Optionen mit einem Delta von 10 verkauft, so beträgt das Delta:

Delta = 1000 x 0.1 = 100

Das bedeutet, wenn die Aktie zu fallen beginnt, entsteht ein Verlust, der gleichzusetzen ist mit dem Verlust, der entstehen würde, bei einer Long Position von 100 Aktien.

Um dieses Risiko zu hedgen, können nun 100 Aktien leerverkauft werden. Diese gleichen somit den Verlust der Optionen aus. Da sich das Delta bei Kursveränderungen des Underlyings kontinuierlich ändert, muss beim Delta Hedging mit Aktien jedoch kontinuierlich die Anzahl leerverkaufter Aktien angepasst werden. Allein schon wegen der hohen Orderkosten, ist das Delta Hedging für Privatpersonen problematisch. Zudem müssen Positionen kontinuierlich (quasi in Echtzeit) beobachtet und angepasst werden.

Delta in Abhängigkeit der Moneyness

Als Moneyness bezeichnet man die Lage des Basispreises (Strike) einer Option zum aktuellen Marktpreis des Underlyings.

Eine Call Option ist At The Money (am Geld), wenn der Strike auf dem gleichen Kursniveau wie der aktuelle Kurs des Underlyings liegt. Befindet sich der Strike einer Call Option unterhalb des aktuellen Kurses des Underlyings, so ist die Option In The Money (im Geld). Befindet sich der Strike über dem aktuellen Kurs, so ist die Option Out Of The Money (aus dem Geld).

Die Wahrscheinlichkeit, dass eine Option am Verfallstermin einen gewissen Wert (inneren Wert) hat und nicht wertlos verfällt, ist natürlich bei einer tief im Geld liegenden Option deutlich höher, als bei einer weit aus dem Geld liegenden Option.

Deshalb ist das Delta einer Option auch desto höher, je tiefer die Option im Geld liegt. Je weiter die Option aus dem Geld liegt, desto geringer ist das Delta.

Eine sehr tief im Geld liegende Option kann ein Delta von fast 100 haben, d.h. der Preis der Option bewegt sich nahezu identisch mit dem Preis des Underlyings und die Wahrscheinlichkeit, dass die Option im Geld verfällt beträgt nahezu 100 %.

Delta von At The Money Optionen

At The Money Optionen haben etwa ein Delta von 50. Hier ist die Ungewissheit also deutlich höher bzw. stehen die Chancen etwa 50/50, dass die Option In The Money oder Out Of The Money verfällt.

Je weiter die Option Out Of The Money liegt, desto geringer ist das Delta.

Selbstverständlich musst Du auch hier beachten, dass sich nach dem Eröffnen eines Trades das Delta bei einer Kursbewegung des Underlyings verändert. Wenn Du bspw. eine Out Of The Money Option mit einem Delta von 14 verkaufst und der Kurs bewegt sich anschließend sehr stark gegen Dich, kann das Delta schnell auf 30 oder 50 ansteigen.

Deshalb ist das Delta auch eine wichtige Kennzahl, mit der Du das Risiko managen kannst. Du kannst bspw. einen bestimmten Delta-Wert als Grenze definieren, bei dem Du den Trade mit Verlust schließen oder die Option Rollen musst.

Veränderungen des Deltas bei einer Kursbewegung (Gamma)

Wie schnell bzw. wie stark sich das Delta bei einer Kursbewegung verändert, verrät Dir die Kennzahl Gamma. Das Gamma gibt an, um wie viele Punkte sich das Delta verändert, bei einer Kursbewegung des Underlyings um eine Einheit.

Wenn Du bspw. eine Out Of The Money Call Option auf eine Aktie mit einem Delta von 15 % bzw. 0,15 kaufst oder verkaufst, bedeutet das zunächst, dass sich der Wert der Option um 0,15 USD verändert, bei einer Kursbewegung der Aktie um einen USD – ceteris paribus, unter sonst gleichbleibenden Bedingungen.

Dieser Wert ist jedoch nur ein theoretischer Wert, da in der Realität die Bedingungen nie gleichbleibend sind. Das Delta verändert sich kontinuierlich. Wenn das Gamma der Option 0,03 beträgt, bedeutet das, dass das Delta von 0,15 (bzw. 15) auf 0,18 (bzw. 18) ansteigt, falls der Kurs der Aktie einen USD ansteigt.

Delta in Abhängigkeit der Restlaufzeit und von Theta

Ein weiterer sehr wichtiger Faktor, der den Preis einer Option und zudem den Wert des Deltas wie auch aller anderen Griechen beeinflusst, ist die Restlaufzeit. Wie genau sich das Delta in Abhängigkeit der Restlaufzeit verändert, ist jedoch davon abhängig, ob es sich um eine Call Option oder um eine Put Option handelt bzw. ob die Option In The Money, At The Money oder Out Of The Money ist.

Einfluss der Restlaufzeit auf das Delta ist abhängig von der Moneyness

Stell Dir vor, eine Aktie notiert aktuell bei 100 USD. Wenn Du eine Call Option mit einem Strike von 120 USD handelst, die eine Restlaufzeit von einem Tag hat, würdest Du sehr wahrscheinlich vermuten, dass die Wahrscheinlichkeit verschwindend gering ist, dass die Option im Geld verfällt und einen inneren Wert erlangt. Dazu müsste der Aktienkurs innerhalb eines Tages um 20 % ansteigen. Deshalb wird das Delta dieser Option 0 oder fast 0 betragen.

Eine In The Money Call Option mit einem Strike von 80 würde mit sehr hoher Wahrscheinlichkeit In The Money verfallen und das Delta würde deshalb nahe bei 100 liegen, da es sehr unwahrscheinlich ist, dass die Aktie innerhalb eines Tages 20 % fällt.

Wenn Du nun Optionen mit den gleichen Strikes (120 bzw. 80) mit einer Restlaufzeit von einem Jahr handelst, ist die Wahrscheinlichkeit schon deutlich höher, dass die Aktie innerhalb eines Jahres auf 120 USD steigt bzw. auf 80 USD fällt. Im Vergleich zu der Option mit einer Restlaufzeit von einem Tag, wird das Delta dieser Out Of The Money Call Option mit dem Strike von 120 wird daher höher sein, das Delta der In The Money Call Option mit dem Strike von 80 wird geringer sein.

Wenn Du eine At The Money Call Option mit einem Strike von 100 USD handelst, die eine Restlaufzeit von einem Tag hat, so beträgt die Wahrscheinlichkeit, dass die Option im Geld verfällt, etwa 50 %. Bei einer Restlaufzeit von einem Jahr beträgt diese Wahrscheinlichkeit ebenfalls rund 50 %. Das bedeutet, dass bei At The Money Optionen die Restlaufzeit keinen bzw. nur einen sehr geringen Einfluss auf das Delta hat.

Delta in Abhängigkeit der impliziten Volatilität (bzw. von Vega)

Neben der Restlaufzeit ist die implizite Volatilität (IV) der wichtigste Einflussfaktor auf das Delta einer Option. Die IV drückt die vom Markt erwartete Schwankungsbreite für ein Underlying aus.

Eine hohe implizite Volatilität bedeutet, dass der Markt eine hohe Schwankungsbreite erwartet. Denken wir nochmal zurück an unser vorheriges Beispiel einer Aktie, die bei 100 USD notiert und einer Call Option mit einem Strike von 120 USD sowie einer Call Option mit einem Strike von 80 USD.

Auch hier ist der Einfluss der impliziten Volatilität abhängig von der Moneyness. Wenn eine hohe Schwankungsbreite erwartet wird, ist es auch wahrscheinlicher (falls die Erwartung korrekt ist), dass einer der beiden Strikes erreicht wird.

Somit gilt:

- Je höher die implizite Volatilität ist, desto höher ist das Delta einer Out Of The Money Option (ceteris paribus / unter sonst gleichbleibenden Bedingungen).

- Je höher die implizite Volatilität ist, desto geringer ist das Delta einer In The Money Option (ceteris paribus / unter sonst gleichbleibenden Bedingungen).

At The Money Optionen reagieren ebenfalls auf Veränderungen der IV, jedoch nur geringfügig.

Delta in Abhängigkeit des Basispreises (Strike) der Option

Wie oben erwähnt, kann das Delta unter anderem dazu genutzt werden, um abzuschätzen, wie wahrscheinlich es ist, dass eine Option im Geld verfällt.

Daraus folgt:

- Je weiter eine Option aus dem Geld ist, desto geringer ist das Delta, da die Wahrscheinlichkeit, dass eine Option im Geld verfällt, desto geringer ist, je weiter der Strike vom aktuellen Kurs des Underlyings entfernt liegt.

- Je weiter eine Option im Geld ist, desto höher ist deren Delta.

FAQ – Häufige Fragen zum Delta

Bewerte diesen Artikel!

Fomo Finance Newsletter

Trading-Ideen, News & Analysen für Optionshändler & Trader

Erhalte 1x pro Monat KOSTENLOS eine E-Mail mit einem Update für Aktien- , Futures- und Options-Märkte. Trage jetzt Deine E-Mail Adresse ein!