Der Long Put ist eine der bekanntesten Optionsstrategien und kommt bei Privatanlegern wie auch institutionellen Händlern insbesondere an den Aktienmärkten häufig zum Einsatz. Der Long Put eignet sich zur Absicherung einer einzelnen Aktienposition oder eines gesamten Portfolios gegen fallende Preise. Außerdem kann auf fallende Preise einer Aktie, eines Futures, eines Index etc. spekuliert werden.

In diesem Artikel lernst Du, was ein Long Put ist, worauf es beim Handel eines Long Put zu achten gilt, welche Einsatzmöglichkeiten es gibt und wie der Long Put mit anderen Optionen kombiniert werden kann.

Was ist ein Long Put?

Der Kauf einer Verkaufsoption (Put-Option) wird als Long Put bezeichnet. Als Käufer eines Puts erhält man das Recht, einen bestimmten Basiswert (Aktie, ETF, Future, etc.) zu einem zuvor vereinbarten Preis (Basispreis/Strike) an einem zuvor festgelegten Datum in der Zukunft (bzw. während der gesamten Restlaufzeit der Option) zu verkaufen. Für dieses Recht zahlt der Optionskäufer dem Optionsverkäufer eine Optionsprämie.

Der Optionskäufer (Long Put Position) kann einseitig entscheiden, ob er das Recht zur Ausübung der Option wahrnehmen möchte oder nicht. Der Verkäufer der Put-Option (Short Put) hat hingegen kein Wahlrecht und muss im Falle einer Ausübung der Option durch den Optionskäufer den Basiswert vom Optionskäufer kaufen. Ob die Option während der gesamten Restlaufzeit oder nur am Verfallstermin ausgeübt werden kann, hängt vom Ausübungsstil der Option ab. (Siehe auch: Amerikanische Option und Europäische Option)

Long Put im Überblick

| Komponenten (Legs): | +1 Put |

| Marktmeinung: | bärisch |

| Credit/Debit: | Debit |

| Zeitwertverfall: | leidet |

| Vega: | Long Vega |

| max. Gewinn: | undefiniert |

| max. Verlust: | Debit (gezahlte Prämie) |

| Break Even Point(s): | Strike – Debit |

– = short

Credit = Guthaben wird bei Eröffnung des Trades auf Dein Konto gebucht

Debit = Eröffnung des Trades kostet Guthaben

Long Vega = Trade/Strategie profitiert von steigender Volatilität

Short Vega = Trade/Strategie profitiert von fallender Volatilität

Beispiel: Long Put auf den Dax zur Spekulation auf fallende Preise

Stelle Dir vor, Du hast eine bärische Marktmeinung für den DAX Index in den nächsten ca. 2 Monaten und entscheidest Dich deshalb für den Kauf einer Put-Option (Long-Put) auf den DAX. Am heutigen 03.01.2020 notiert der DAX bei 13 219 Punkten. Du entscheidest Dich für einen Long Put mit einem Strike bei 12 800 Punkten (Delta von 28,3) und einer Restlaufzeit von 48 Tagen.

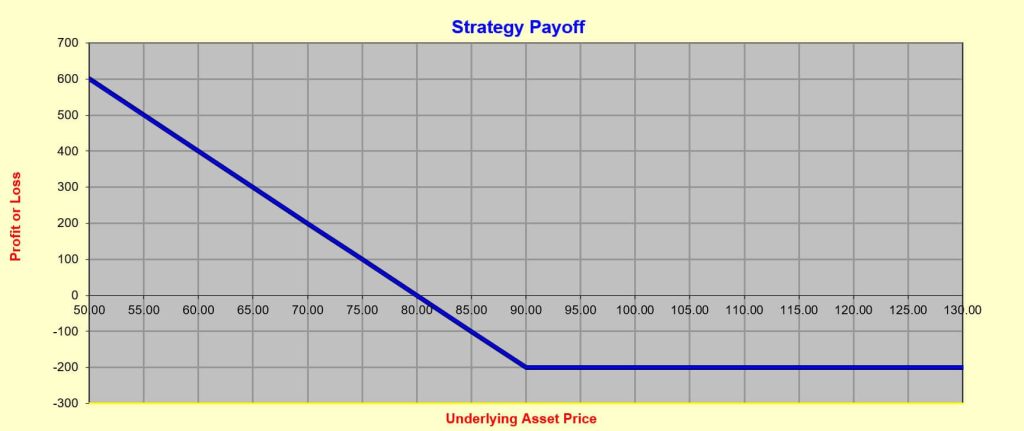

Die Option kostet aktuell 136 EUR * 5 = 680 EUR. Folgende Grafik verdeutlicht den möglichen Gewinn und Verlust am Verfallstermin:

Gewinn und Verlust Diagramm eines Long Put

Wann ist der Handel eines Long Put sinnvoll?

Put-Optionen sind in erster Linie Absicherungsinstrumente. Ein Investor nutzt bspw. Long Puts, um sein Aktienportfolio gegen fallende Preise abzusichern. Auch für private Trader oder Privatanleger kann es in Einzelfällen sinnvoll sein, Put Optionen zu kaufen.

Die Einsatzmöglichkeiten von Long Puts im Überblick:

- Absicherung eines Aktienportfolios gegen fallende Preise

- Absicherug einzelner Positionen gegen fallende Preise (Aktien, ETFs, Futures)

- Spekulation auf fallende Preise

- Spekulation auf steigende Volatilität

Absicherung eines Aktienportfolios gegen fallende Preise

Wer eine Vielzahl unterschiedlicher Aktien (unterschiedlicher Stückzahlen) in einem Aktienportfolio hält, ist mit der Absicherung einer jeden einzelnen Aktie schnell überfordert. Aus diesem Grund sichern Anleger gerne ihr gesamtes Portfolio mit Index-Optionen ab. Wer also bspw. 20 amerikanische Aktien besitzt, kann durch eine entsprechende Menge an Long Puts auf den amerikanischen Leitindex S&P 500 das Portfolio absichern.

Absicherung eines Aktienportfolios gegen fallende Preise

Die Absicherung einer einzelnen Position oder eines einzelnen Trades gestaltet sich im Vergleich zur Absicherung eines gesamten Portfolios etwas einfacher. Notwendig ist es, den jeweiligen Multiplikator der Option zu kennen. So bezieht sich eine Aktienoption bspw. auf 100 Aktien. Ebenso verhält es sich mit Optionen auf ETFs. Unter Futures-Tradern ist auch der Einsatz von Long Puts in Verbindung mit einer Long Position im Future durchaus verbreitet.

Spekulation auf fallende Preise

Unter Tradern und Spekulanten kann der Long Put als Strategie bei einer bärischen Marktmeinung eingesetzt werden. Der Vorteil besteht in einem großen Gewinn-Potenzial bei begrenztem Risiko. Da Optionen eine begrenzte Restlaufzeit haben und für den Kauf eines Puts die Optionsprämie zu zahlen ist, erfordert dieser Handelsansatz ein sehr gutes Timing.

Spekulation auf steigende implizite Volatilität

Der Prei einer Option wird mitunter von der impliziten Volatilität beeinflusst. Diese kann sich durchaus unabhängig von den Bewegung des Underlyings entwickeln. Der Long Put profitiert von steigender Volatilität und sollte daher vor allem bei geringer Volatilität eingesetzt werden (in Erwartung steigender Volatilität).

Fomo Finance Newsletter

Trading-Ideen, News & Analysen für Optionshändler & Trader

Erhalte 1x pro Monat KOSTENLOS eine E-Mail mit einem Update für Aktien- , Futures- und Options-Märkte. Trage jetzt Deine E-Mail Adresse ein!