Der Long Strangle ist eine Optionsstrategie, bei der man darauf setzt, dass sich das Underlying stark bewegt und/oder die implizite Volatilität ansteigt. Wenn Du bspw. erwartest, dass es innerhalb eines bestimmten Zeitraums zu einer starken Bewegung kommt, bspw. aufgrund eines anstehenden News-Events, oder dass es vorab zu einem starken Anstieg der impliziten Volatilität kommt, so kann der Long Strangle eine passende Strategie sein.

Was ist ein Long Strangle?

Ein Long Strangle ist eine Optionsstrategie, die aus einem gekauften Out Of The Money Call und einem gekauften Out Of The Money Put besteht. Der Long Strangle erzielt einen Gewinn, wenn sich das Underlying stark in eine beliebige Richtung bewegt und/oder die implizite Volatilität ansteigt.

Durch den gleichzeitigen Kauf von Call- und Put-Optionen besitzt der Long Strangle ein positives Vega und profitiert von einem Anstieg der impliziten Volatilität. Der Trade ist darauf angewiesen, dass es innerhalb einer gewissen Zeitspanne zu einer (starken) Bewegung des Underlyings kommt und der Zeitwertverfall hat einen negativen Einfluss.

Long Strangle im Überblick

| Komponenten (Legs): | +1 Call, +1 Put (beide Out Of The Money) |

| Marktmeinung: | starke Bewegung (Richtung egal) |

| Credit/Debit: | Debit |

| Zeitwertverfall: | leidet |

| Vega: | Long Vega |

| max. Gewinn: | undefiniert |

| max. Verlust: | Debit (gezahlte Prämie) |

| Break Even Point(s): | Strike Call + Debit Strike Put – Debit |

– = short

Credit = Guthaben wird bei Eröffnung des Trades auf Dein Konto gebucht

Debit = Eröffnung des Trades kostet Guthaben

Long Vega = Trade/Strategie profitiert von steigender Volatilität

Short Vega = Trade/Strategie profitiert von fallender Volatilität

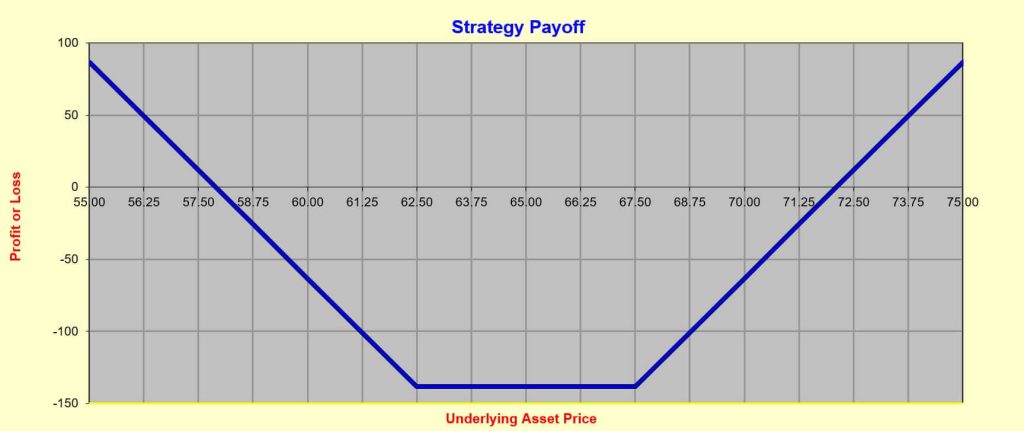

GuV Diagramm eines Long Strangle

Den maximalen Verlust (=Debit) erzielt der Long Strangle, wenn das Underlying am Verfallstag zwischen den Strikes der gekauften Optionen notiert. Addiert man die gezahlte Prämie auf den Strike des Calls, bzw. subtrahiert sie vom Strike des Puts, so erhält man die Break Even Points. Bewegt sich das Underlying weiter als bis zu den Break Even Points, entsteht ein Gewinn (Potenzial unbegrenzt)

Wann ist ein Long Strangle sinnvoll? Tipps für den Handel von Strangles

In der Praxis kommt der Long Strangle bei Optionshändler eher selten zum Einsatz. Neben dem Short Strangle kommt der Long Straddle häufiger zum Einsatz und verhält sich ähnlich wie der Long Strangle. Ich handle persönlich auch lieber Long Straddles als Long Strangles; insgesamt aber auch eher selten.

Damit man mit dem Long Strangle (oder auch dem Long Straddle) einen Gewinn erzielt, ist man darauf angewiesen, dass sich das Underlying relativ stark bewegt, da der Trade gleich die Kosten für zwei gekaufte Optionen kompensieren muss. Außerdem sollte man eine klare Vorstellung von der Entwicklung der impliziten Volatilität haben. Steigt diese stark an, so kann der Long Strangle durchaus profitabel eingesetzt werden.

Fomo Finance Newsletter

Trading-Ideen, News & Analysen für Optionshändler & Trader

Erhalte 1x pro Monat KOSTENLOS eine E-Mail mit einem Update für Aktien- , Futures- und Options-Märkte. Trage jetzt Deine E-Mail Adresse ein!