Der Short Strangle ist unter Optionsverkäufern (Stillhaltern) eine sehr beliebte Strategie. Durch den Verkauf einer Call- und einer Put-Option wird eine Prämieneinnahme generiert und es wird darauf spekuliert, dass das Underlying während der Restlaufzeit der Option bzw. zum Verfallstermin zwischen den Strikes der verkauften Optionen notiert. Der Short Strangle kann bei neutraler Markteinschätzung delta-neutral gehandelt werden, oder bei einer direktionalen Markteinschätzung als „Skewed Strangle“ gehandelt werden.

Was ist ein Short Strangle?

Ein Short Strangle ist eine Optionsstrategie, die aus einem verkauften Out Of The Money Call und einem verkauften Out Of The Money Put besteht. Der Short Strangle erzielt den maximalen Gewinn, wenn sich das Underlying am Verfallstag zwischen den Strikes der beiden verkauften Optionen befindet.

Durch den Verkauf von Call- und Put-Optionen besitzt der Short Strangle ein negatives Vega und profitiert von einem Rückgang der impliziten Volatilität. Zusätzlich profitiert die Strategie vom Zeitwertverfall der Optionen.

Die Margin-Anforderungen sind nicht höher als bei Naked Calls oder Naked Puts, da der Short Strangle nicht auf beiden Seiten (Calls + Puts) gleichzeitig in den Verlust laufen kann. Anders ausgedrückt: Es wird nur ein mal Margin berechnet, obwohl zwei Optionen verkauft werden.

Short Strangle im Überblick

| Komponenten (Legs): | -1 Call, -1 Put (beide Out Of The Money) |

| Marktmeinung: | neutral |

| Credit/Debit: | Credit |

| Zeitwertverfall: | profitiert |

| Vega: | Short Vega |

| max. Gewinn: | Credit (eingenommene Prämie) |

| max. Verlust: | undefiniert |

| Break Even Point(s): | Strike Call + Credit Strike Put – Credit |

– = short

Credit = Guthaben wird bei Eröffnung des Trades auf Dein Konto gebucht

Debit = Eröffnung des Trades kostet Guthaben

Long Vega = Trade/Strategie profitiert von steigender Volatilität

Short Vega = Trade/Strategie profitiert von fallender Volatilität

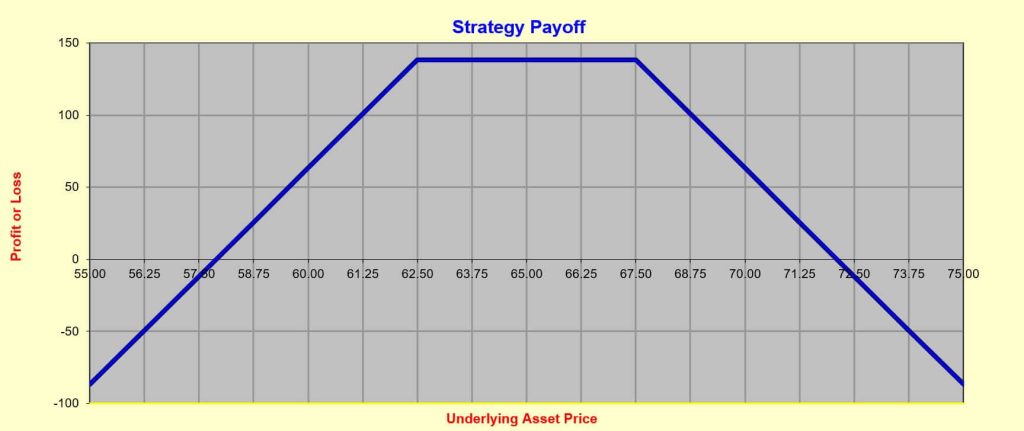

Das GuV Diagramm eines Short Strangle

Beim Blick auf das GuV Diagramm erkennt man, dass der Short Strangle eine maximale Gewinnzone hat, die zwischen den Strikes der verkauften Optionen liegt. Die Break Even Points liegen einige Punkte über dem Strike des Calls bzw. unter dem Strike des Puts.

Die Break Even Points lassen sich berechnen, in dem man den Credit, also die eingenommene Prämie, auf den Strike des Calls addiert, bzw. vom Strike des Puts subtrahiert.

Short Strangle in der Praxis: Tipps für den Handel von Strangles

Implizite Volatilität beachten

Ein Short Strangle ist insbesondere in einem Umfeld hoher impliziter Volatilität (IV) sinnvoll. Ist die IV gestiegen, so lassen sich Optionen verkaufen, die sehr weit aus dem Geld liegen. D.h. das Underlying müsste eine sehr starke Bewegung vollziehen, um ins Geld zu laufen. Der Trade profitiert also sowohl von seitwärts verlaufenden Kursen, wie auch von moderat steigenden oder fallenden Kursen.

Außerdem lässt sich in einem Umfel hoher IV auf einen Rückkehr der Volatilität zu ihrem Mittelwert (Reversion To The Mean) spekulieren, was mittelfristig immer geschieht.

Delta der Optionen

Das Delta einer Option gibt an, wie stark sich der Preis einer Option verändert, wenn sich das Underlying um eine Einheit bewegt. Außerdem ist es eine Art Schätzung des Marktes, wie wahrscheinlich es ist, dass eine Option am Verfallstag im Geld liegt. D.h. je tiefer das Delta, desto wahrscheinlicher ist ein wertloser Verfall der Option.

Hier gilt es ein gutes Verhältnis zwischen Prämieneinnahme und Risiko zu finden. Bei einer At The Money Option wäre bsw. die Prämieneinnahme am höchsten, aber ebenso das Risiko, dass die Option In The Money verfällt. Meiner Erfahrung nach eignen sich Optionen mit einem Delta zwischen 5-15 sehr gut für Short Strangles.

Je nachdem, ob Du eine neutrale oder leicht bullische oder bärische Markteinschätzung hast, kannst Du auch einen „Skewed Strangle“ handeln. Gehst Du bspw. von moderat steigenden Preisen aus, so könntest Du Call-Optionen mit einem Delta von 7, und Put-Optionen mit einem Delta von 12 verkaufen.

Möchtest Du neutral positioniert sein, so kannst Du den Strangle deltaneutral handeln.

Volatility Skew beachten

Der Unterschied zwischen den impliziten Volatilitäten von Optionen unterschiedlicher Strikes wird als „Volatility Skew“ bzw. „Vola-Skew“ bezeichnet. Der Vola-Skew kann allerdings je nach Underlying und/oder Marktbedingungen verschiedene Formen annehmen.

So kommt es bspw. vor, dass die IV von ATM-Optionen am geringsten ist und die IVs der Calls und Puts mehr oder weniger gleichförmig steigen, je weiter der Strike der Option aus dem Geld ist. Diese Situation wird als Vola-Smile bezeichnet.

An den Aktienmärkten ist es jedoch üblich, dass Put-Optionen verhältnismäßig teurer sind als Call-Optionen, bzw. die IVs von Puts höher sind als die IVs von Calls.

An den Rohstoffmärkten ist häufig das Gegenteil zu beobachten. D.h. Call-Optionen haben höhere implizite Volatilitäten als Put-Optionen und sind deshalb teurer.

Je nach Marktbedingungen kommt es jedoch auch häufig vor, dass eines der genannten Szenarien nur zeitweise auftritt oder sich zeitweise verstärkt. Wenn es z.B. zu einer vorrübergehenden Angebots-Knappheit eines Rohstoffes kommt, ist meist zu beobachten, dass die IVs der Call-Optionen stark ansteigen (Forward Skew).

Als Optionshändler sollte man daher vor der Eröffnung eines Trades den Vola-Skew analysieren und in die Trade-Entscheidung bzw. die Auswahl der Optionen miteinbeziehen. So kann es bei einem sehr stark ausgeprägten Skew bspw. Sinn machen, einen Strangle statt Short Puts oder Short Calls zu handeln, oder es kann sinnvoll sein, auf einer Seite Optionen mit einem etwas höheren Delta zu verkaufen.

Short Strangle adjustieren

Sobald ein Short Strangle eröffnet wurde, hofft man als Trader auf seitwärts verlaufenden oder nur leicht steigenden/fallenden Preisen. Natürlich ist dies nicht immer der Fall.

Der Vorteil eines Short Strangle besteht darin, dass bspw. bei einem (starken) Kursanstieg die verkauften Calls einen Verlust erzielen, aber gleichzeitig die Puts einen Gewinn erzielen. Deshalb macht es Sinn, den Strangle nicht einfach laufen zu lassen, sondern zu adjusiteren, falls eine Seite unter Druck gerät.

Im eben genannten Beispiel könnte man bspw. den gesamten Strangle nach oben rollen (also die Strikes erhöhen), oder falls man von weiter steigenden Kursen ausgeht, weil das Underlying einen charttechnischen Ausbruch vollzogen hat, könnte man die Call-Optionen mit Verlust schließen und die Put-Optionen im Markt lassen. Außerdem kann man den Strangle auf einen späteren Verfallstermin rollen, oder weitere Strategien zur Adjusiterung anwenden, die ich an dieser Stelle nicht alle aufzählen kann.

Rückkauf (Take Profit)

Verläuft der Trade wie gewünscht, so verlieren die verkauften Optionen bis zum Verfallstermin kontinuierlich an Wert und verfallen schlussendlich wertlos. Dennoch kaufen Optionshändler meist die Optionen vor Verfall für einen geringen Preis zurück und realisieren somit den Gewinn. Der Grund dafür ist, dass ab einem gewissen Zeitpunkt das Verhältnis von möglichem Gewinn zu möglichem Risiko nicht mehr ideal ist.

Ich kaufe daher in der Regel Opptionen zurück, wenn sie 80% – 90% an Wert verloren habe. Dazu lege ich direkt nach der Eröffnung des Trades Take Profit Orders in den Markt.

FAQ

Bewerte diesen Artikel!

Fomo Finance Newsletter

Trading-Ideen, News & Analysen für Optionshändler & Trader

Erhalte 1x pro Monat KOSTENLOS eine E-Mail mit einem Update für Aktien- , Futures- und Options-Märkte. Trage jetzt Deine E-Mail Adresse ein!